Makroøkonomiske nyheter drev aksjemarkedet i november. I starten av måneden vedtok sentralbanken i USA å begynne nedtrappingen av sine verdipapirkjøp. Sentralbanken indikerte også at den er mindre sikker på at den høye inflasjonstakten bare er midlertidig, og advarte om at ubalanser på tilbudssiden har ført til store prisøkninger i enkelte sektorer. En ny og mulig mer smittsom variant av coronaviruset, kalt omikron, ble mot slutten av måneden oppdaget i Sør-Afrika. Forskere verden over understreker at virusets egenskaper er usikre. Aksjemarkedet reagerte umiddelbart kraftig ned på nyheten, men hentet seg noe inn de påfølgende dagene.

Markedsrapport november 2021

Oslo, 6. desember 2021Konjunkturer og råvarer

De makroøkonomiske utsiktene ble noe dårligere i november. Dette skyldtes hovedsakelig spredning av den nye koronavarianten omikron, samt høye inflasjonstall og signaler fra de store sentralbankene om mindre ekspansiv pengepolitikk.

Før omikron ble oppdaget i Sør-Afrika i slutten av november, var deltasmitten i Europa allerede på rask vei oppover. Gjenåpning, kaldere vær og fallende immunitet er noen av forklaringene. Østerrike stengte ned og vedtok obligatorisk vaksinering.

Men ikke alt gikk feil vei på koronafronten. For å begrense antall sykehusinnleggelser ble det satt flere vaksiner og mange «booster-shots». Dessuten kunne både Pfizer og Merck melde om suksess med sine Covid-medisiner. Pfizers foreløpige resultater viste at personer med mild-til-moderat sykdom som tok medisinen innen tre dager etter diagnostisering, fikk redusert sannsynligheten for sykehusinnleggelse/død med hele 89%. Medisinen vil kunne bli tilgjengelig i begynnelsen av neste år, i første omgang i Storbritannia og USA.

I skrivende stund er det stor usikkerhet knyttet til hvor farlig omikron-viruset egentlig er, og i hvilken grad det vil påvirke den makroøkonomiske utviklingen de kommende månedene. Forhåpentligvis vil situasjonen bli mer avklart i løpet av de kommende dager og uker, og i hvert fall i løpet av desember. Vi holder en knapp på at vaksinene fungerer rimelig bra også mot omikron.

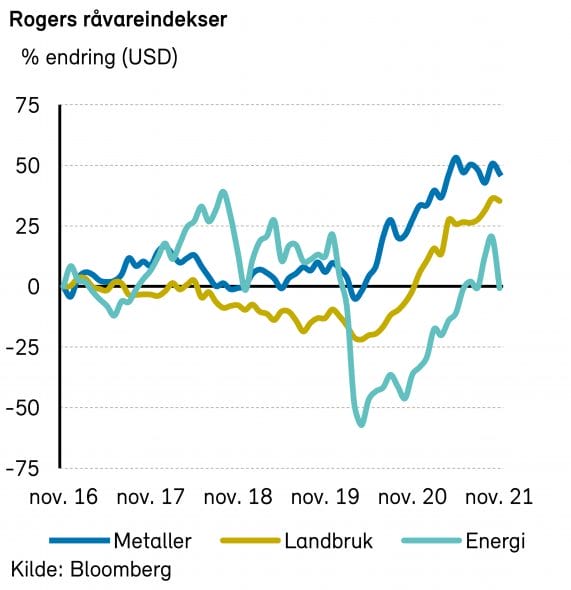

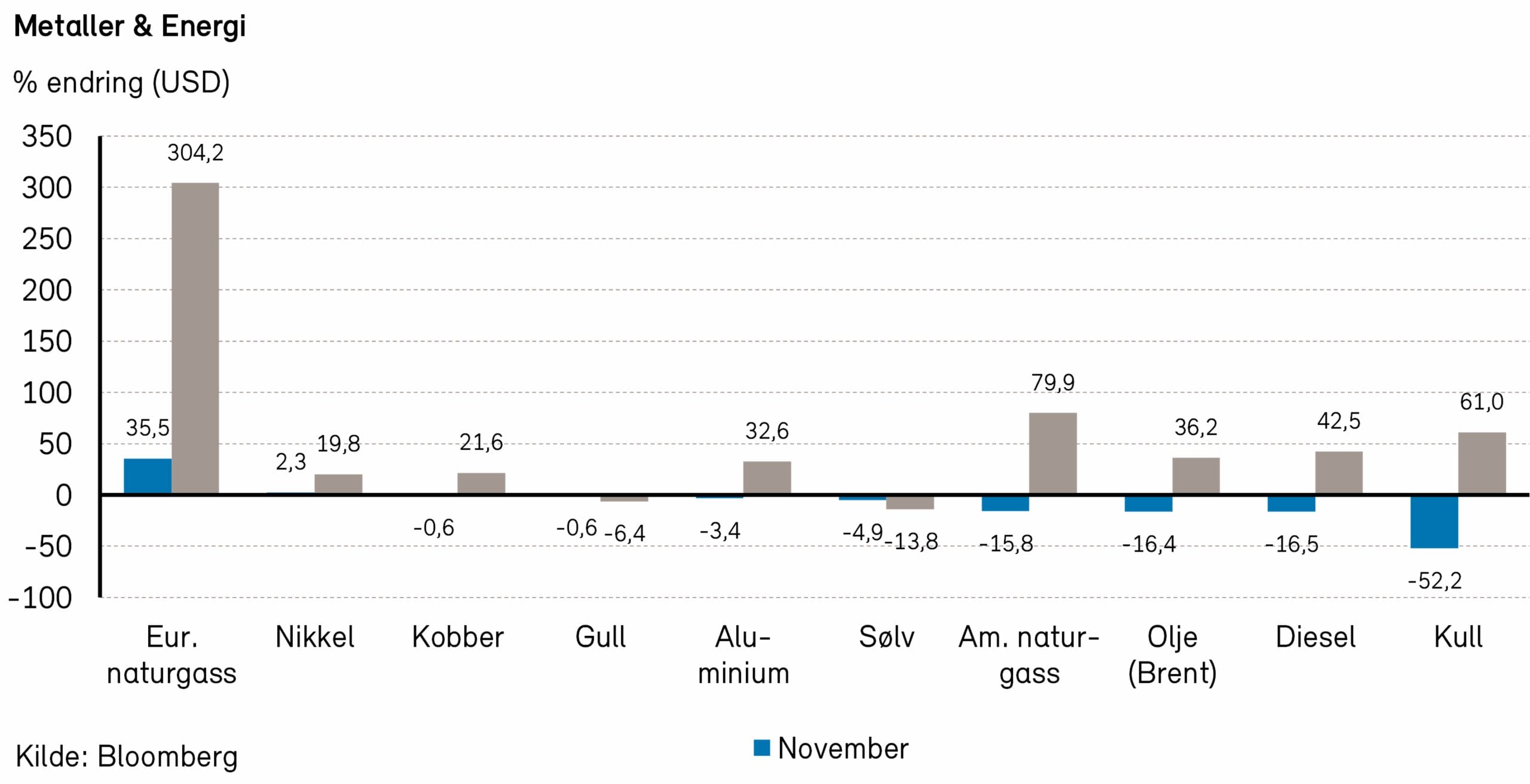

Rogers råvareindeks falt med nærmere -8% i november. Hittil i år er indeksen opp 32%, målt i USD. Alle de tre underindeksene leverte negative bidrag med energi som klart svakest.

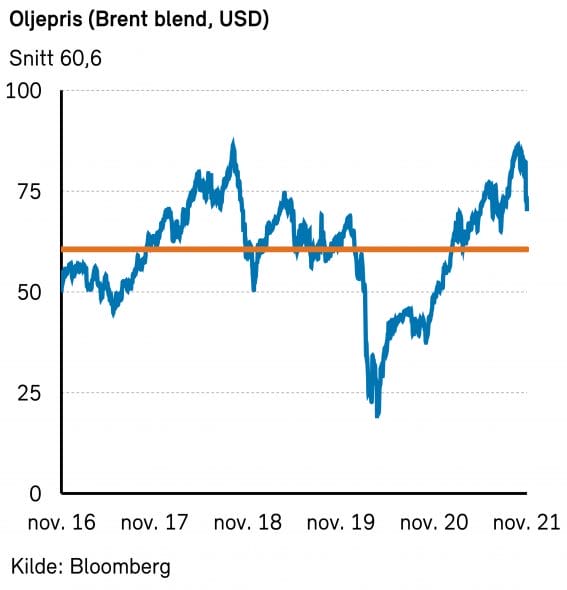

Rogers energiindeks falt med over -17% i november, målt i USD. Indeksen er opp 49% så langt i år. Brent- og WTI-oljen falt mellom -16% og -21% i forrige måned, og endte på henholdsvis 70,6 USD og 66,2 USD per fat. Naturgassprisene falt også kraftig i november med en nedgang ved Henry Hub på -16%.

Råvareprisene og spesielt oljeprisen har blitt kraftig påvirket av omikron mutasjonen. Frykten for nye nedstengninger og lavere etterspørsel etter olje førte til at oljeprisen falt over ti prosent i løpet av en dag. Selv om markedet frykter et større utbrudd av omikron mutasjonen planlegger OPEC+ å gjennomføre produksjonsøkningen i januar på 400 000 fat per deg.

Europeiske gasslagre har under 70% fyllingsgrad, 16%-poeng lavere enn 5 års snittet for denne tiden på året. På tross av dette valgte tyske myndigheter å ikke godkjenne Nord Stream 2-rørledningen som skal frakte gass fra Russland til Europa. Fra tysk side ønsker man blant annet at det skal være et tysk selskap som står som operatør av rørledningen. Analytikere spår derfor at det ikke vil komme gass gjennom rørledningen denne vinteren, noe som gir ytterligere prispress.

Rogers metallindeks falt nærmere -3% i november, men er fortsatt opp 10% hittil i år. Prisene på aluminium og kobber falt med henholdsvis -6% og -2% i løpet av måneden. Mindre aktivitet i kinesisk økonomi i påvente av OL i Beijing i februar (ønsker å vise en ren by) er nok noe av grunnen til at aluminiumsprisene har vært svakere i høst.

Rogers jordbruksindeks falt med ca. -1% i forrige måned, men er fortsatt opp 28% hittil i år. Lakseprisene ligger an til å holde seg på rundt 60 kroner per kilo i starten av desember, ca 20% opp fra inngangen til november.

De høye strømprisene verden over gjør at utbyggere av solpaneler på private hustak har hendene fulle. Norske Otovo kunne f.eks. rapportere at selskapet solgte 2,5 ganger så mange enheter sammenlignet med samme periode i fjor. Solselskapene melder imidlertid om utfordringer med komponentmangel og økte råvarekostander. Foreløpig ser det ut som kostnadene kan dyttes videre på kundene.

Renter, inflasjon og valuta

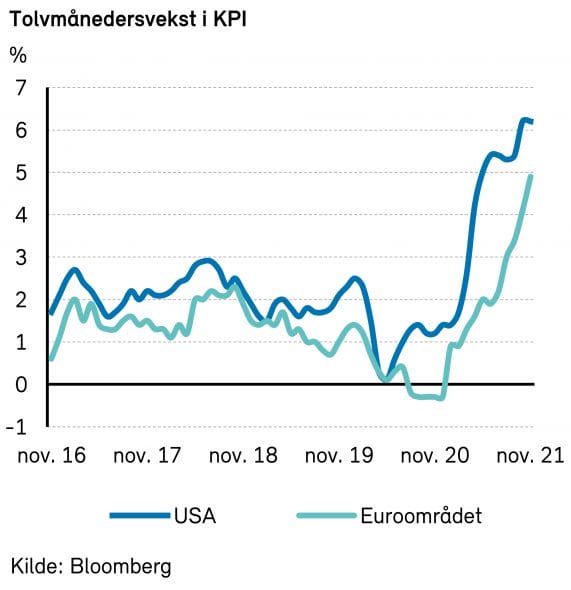

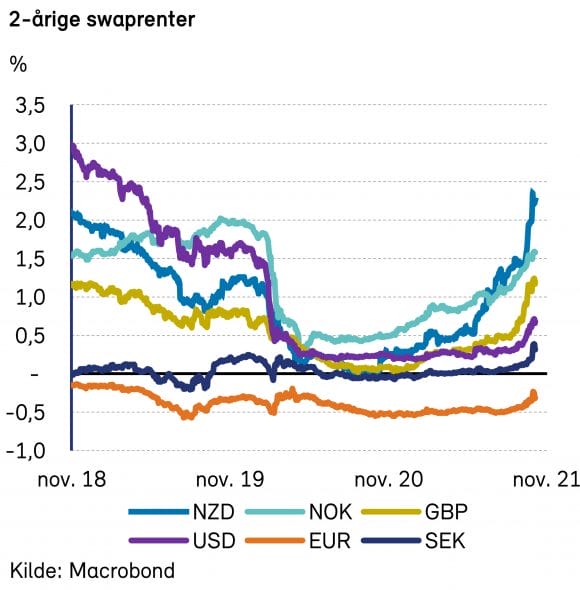

I begynnelsen av november vedtok sentralbanken i USA som ventet å begynne nedtrappingen av sine verdipapirkjøp, og varslet at kjøpene vil kunne bli avviklet helt innen midten av neste år. Sentralbanken indikerte også at den er mindre sikker på at den høye inflasjonstakten bare er midlertidig, og advarte om at ubalanser på tilbudssiden har ført til store prisøkninger i enkelte sektorer.

Etter høye inflasjonstall i midten av måneden og publisering av Feds mer haukete møtereferat var det kanskje ingen stor overraskelse at sentralbanksjefen på tampen av måneden varslet at verdipapirkjøpene vil bli trappet ned raskere, og være avsluttet noen måneder tidligere. Dette kan åpne opp for tidligere rentehevinger. Markedsutslagene var ikke ubetydelige, blant annet økte to-års statsrente med 0,15%-poeng.

Det ligger nå an til at Fed vil heve renten flere ganger neste år. Enkelte tror at renten vil bli hevet allerede i mars, mens andre tror at Fed vil avvente ytterligere bedring i arbeidsmarkedet og heve renten først i juni. Mange, inkludert oss, tror det vil bli totalt tre rentehevinger innen utgangen av 2022.

I Europa gjorde ECB det klart at den ikke har noen planer om å heve renten til neste år.

Lange renter falt noe tilbake i november. I USA falt tiårs statsobligasjonsrente med 11 basispunkter, mens tilsvarende tyske falt 24 punkter.

Økt rentedifferanse i USAs favør har den siste tiden bidratt til at den amerikanske dollaren har styrket seg. Omikron-uroen kan ha trukket i samme retning.

I november steg dollaren med to prosent mot euro, og har med det styrket seg hele 7,5% i år. Foregående måneds styrkelse av den norske kronen ble i november avløst av en kraftig svekkelse. Mot dollaren endte det med en nedgang på hele 7%. Omikron-uro og lavere oljepris bidro nok til det.

Geopolitiske forhold

Årets klimatoppmøte, COP26, ble avholdt i Glasgow i november. Verdens toppledere kom til den skotske byen med et håp om å holde liv i noen av Parisavtalens sentrale mål – som for eksempel 1,5 graders målet – for å avverge de verste konsekvensene av global oppvarming.

197 land sluttet seg til «Glasgow Climate Pact» der de konkretiserer tiltakene de selv må ta for å innfri løftene i Parisavtalen. I sum er disse tiltakene ennå ikke tilstrekkelig for å begrense global oppvarming til 2°C. Følgelig må landene presentere nye og strengere tiltak neste år, i håp om at dét blir nok for å nå 1,5 graders målet.

Deltagerne i Glasgow ble også enig om å fase ned fossilt brennstoff (men ikke ut), etablere regler for globale karbonmarkeder og øke bistand til utviklingsland for utslippsreduksjon og klimatilpasning. Utenom den sentrale avtalen ble det også inngått løfter knyttet til blant annet avskoging, metan, utfasing av bensinbiler og avkarbonisering av luftfart.

Dette er viktige og nødvendige brikker i klimapuslespillet som kan gi grunn for forsiktig optimisme. Samtidig ser vi en risiko for at det blir for lite, for sent. For å nå Parisavtalens mål om å begrense den globale oppvarmingen til 1,5°C kreves det enorme investeringer og en omvelting av vår fossildrevne økonomi. Mens det er mye fokus på utfasing av kull og olje må vi huske at mål om netto-null utslipp betyr at alle sektorer må avkarboniseres, ikke bare energisektoren.

Xi Jinping deltok ikke på klimatoppmøtet, men traff Joe Biden via videokonferanse i november. Samtalen var konstruktiv, og kan åpne veien for diskusjoner om atomvåpenkontroll. Samtidig er diskusjonene i gang igjen om en atomavtale med Iran, dog uten direkte amerikansk deltagelse. Iranske styresmakter ønsker å øke eksporten av olje, særlig til Kina.

USA besluttet å fjerne noen av handelsbarrierene Donald Trump innførte på bl.a. europeisk stål og aluminium i november. Samtidig vil Europa redusere straffetollen på en rekke amerikanske varer. Avspenning og reduserte tollsatser vil kunne gi et lite løft til verdens varehandel.

Det maktpolitiske sjakkspillet mellom Europa og Russland i november bidrar derimot til mindre internasjonal handel. Store russiske troppeforflytninger på grensen til Ukraina, flyktninger på grensen mellom Hviterussland og Polen, samt en utsettelse av gassrørledningen i Østersjøen fra Russland til Tyskland, er alle brikker i dette partiet.

Europas tilnærming til Russland kan nå endre seg en smule. Angela Merkel går av etter 16 år og blir etterfulgt av Olaf Scholz som tysk kansler. Sosialdemokraten Scholz overtar makten sammen med handelsvennlige og grønne partnere, og ønsker en ny tilnærming til Øst-Europa. Kursen blir nok ikke vesentlig forskjellig fra Merkels politikk, men vi forventer et noe bedre forhold mellom de to mest folkerike landene i Europa.

Mens Angela Merkel (67) planla ferie og pensjonisttilværelse i november planla Xi Jinping (68) hvordan han skal sikre fem nye år ved makten etter partikongressen i 2022. Det blir trolig ingen dramatiske endringer i kinesisk politikk den kommende tiden.

Norsk økonomi

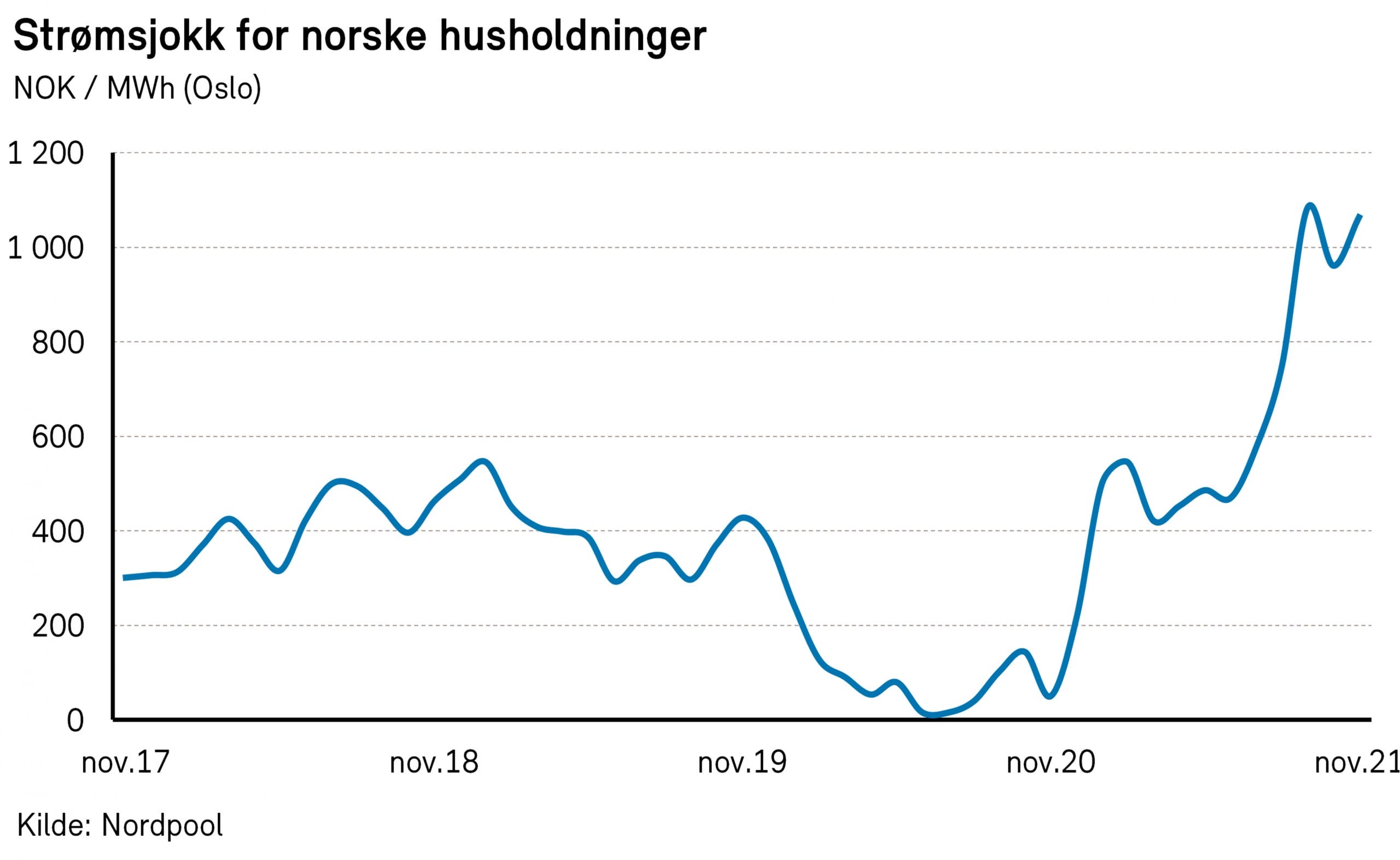

Strømprisene steg kraftig i november. Tidvis kostet elektrisiteten så mye som NOK 5 per kilowattime, inkludert nettleie. Med et gjennomsnittlig strømforbruk per husstand på drøye 25 000 kWh (Elvia) har mange begynt å frykte strømregningene fremover. Bekymringen er ikke helt grunnløs, før vinteren setter inn er fyllingsgraden i vannmagasinene nemlig svært lav (69%), godt under medianen på 80% (NVE). Stat og kraftkommuner gnir seg i hendene, mens konsumentene fortviler. Hvorfor har strømmen plutselig blitt så dyr?

Svaret er ikke rett frem, men mye tyder på at det har vært en «perfekt storm» av flere faktorer.

For det første har Norge gjennom syv utenlandskabler blitt storeksportør av strøm. I november ble det ifølge Statnett eksportert 2,6m MWh, sammenlignet med import på 0,7m MWh (80% eksport). Europa trenger sårt energi av flere grunner. Etter Fukushima-ulykken i 2011 har Tyskland gjennom sitt «Energiewende» bygget ned kjernekraft og i økende grad satset på vind og sol. Dessverre er fornybar energi foreløpig ikke like stabilt som fossilt og/eller kjernekraft, hvilket gir økende behov for balansekraft.

For det andre er gassprisene svært høye. Mange år med underinvesteringer i fossil energi har gitt konsekvenser. Siden tilbudssiden er relativt fast, vil en økning i etterspørsel, som opplevd ut av pandemien, gi umiddelbart økte priser.

Den nye rørledningen fra Russland, Nord Stream 2, skal etter planen øke mengden gass til Europa betydelig. Foreløpig har imidlertid tyske myndigheter stanset godkjenningsprosessen. Ledningen er ferdigbygd og klar til frakt, men politisk er det antageligvis ikke helt trivielt å underkaste seg Gazprom og Putins lynne.

Totalinflasjonen (KPI) steg ifølge SSB 3,5% i oktober, selvfølgelig påvirket av de høye kraftprisene. Kjerneinflasjonen (KPI-JAE) var langt lavere (0,9%). Dette er under målet, men høyere enn tidligere anslått. Renteøkningene vil antageligvis fortsette det kommende året, sannsynligvis først med en økning på 0,25% i desember. Rentebanen inkluderer ytterligere tre hevinger i 2022. Ønsket er en gradvis normalisering av renten, slik at husholdningenes etterspørsel ikke dempes for mye, boligprisene ikke faller betydelig eller at kronen styrkes for mye. Ytterligere oppblomstring av koronaviruset kan senke rentebanen.

Statsbudsjettet bidrar tilsynelatende ikke i noen spesiell retning når det gjelder rentebevegelser. Mot slutten av måneden la SV og regjeringen frem et revidert statsbudsjett («budsjettenighet»). SV fikk sine symbolseire med avlysningen av den 26. konsesjonsrunden på norsk sokkel (interessen var visstnok laber fra oljeselskapene), og økningen i CO2-avgiften (som er fradragsberettiget).

Totalt økte skatter og avgifter med NOK 2,1 mrd. fra pakken AP og SP presenterte i starten av november («tilleggsbudsjettet»). Sammenlignet med Solberg-regjeringens forslag ble skatter og avgifter redusert med NOK 200 mill.

Den største endringen mot Solberg-budsjettet var kuttet i el-avgiften på NOK 2,9 mrd., et tilsynelatende populistisk grep (utgjør mindre enn NOK 1000 per husholdning) for å demme opp mot misnøyen rundt strømprisene.

Internasjonale aksjemarkeder

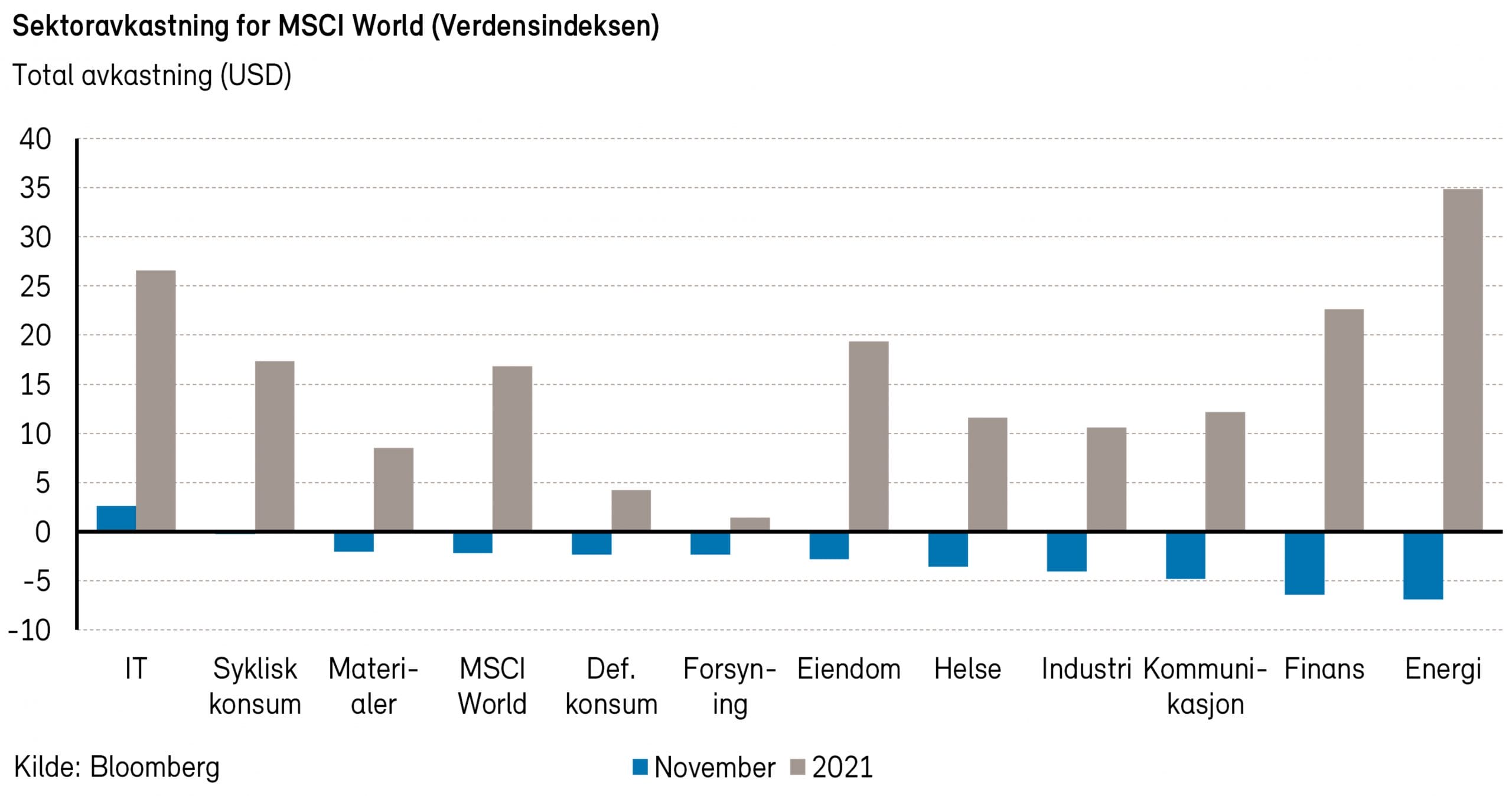

Makroøkonomi var igjen den sterkeste kursdriveren i aksjemarkedet i november. Verdensindeksen (MSCI World Index) falt -2,2% i USD (+5,0% i NOK). Den amerikanske sentralbanken holder ved sitt syn om at inflasjonen er «forbigående». Imidlertid begynner vi merke en større uenighet rundt denne konklusjonen blant medlemmene i rentekomiteen.

En ny og mulig mer smittsom variant av koronaviruset, kalt omikron, ble mot slutten av november oppdaget i Sør-Afrika. Forskere verden over understreker imidlertid at det er for tidlig til å konkludere på virusets egenskaper. Aksjemarkedet reagerte umiddelbart ned på nyheten, men hentet seg noe inn igjen mot slutten av måneden. Foreløpig har vi ingen data som tilsier at omikron forårsaker mer alvorlig sykdom, men grunnet flere mutasjoner i virusets spike-protein følger WHO utviklingen nøye. Vaksineprodusentene er allerede i gang med en modifisert vaksinevariant parallelt som de undersøker effekten av den eksisterende.

Det amerikanske aksjemarkedet (S&P 500-indeksen) endte relativt flatt i november, ned -0,7% USD (+6,6% i NOK). Kun to sektorer steg målt i US dollar i november. Samlet sett var det teknologisektoren som var mest opp (+4%), i hovedsak drevet av kursutviklingen i Apple (+4%) og NVIDIA (+11%). Svakeste sektor var finans. De fleste banker og finansforetak i USA hadde negativ kursutvikling i november, med største negative enkeltbidrag fra JPMorgan og Bank of America, begge ned -7%.

I Europa falt STOXX Europe 600-indeksen -2,5% i EUR (+2,6% i NOK) i november. Også i Europa var det kun to sektorer som samlet sett steg, hhv eiendom (+1%) og kommunikasjon (+0,3%). Svakeste sektor var finans (-6%). På aksjenivå var det to produsenter av luksusvarer som hadde det største positive indeksbidraget, Hermes (+21%) og Cie Financiere Richemont (+23%).

Svakeste indeksbidrag i november kom fra AstraZeneca (-10%). Legemiddelselskapet falt etter å ha rapportert svakere kvartalstall enn ventet.

De nordiske aksjemarkedene (VINX Index) steg +1,9% (i NOK) i november. I Norden var det eiendomssektoren (+10%) som samlet sett steg mest. Svakeste sektor forrige måned var syklisk konsum (-5%). På aksjenivå var det igjen NovoNordisk (+5%) som hadde det største positive indeksbidraget. Svakeste bidrag i november kom fra Vestas Wind Systems (-17%). Aksjen falt etter å ha rapportert en svak kvartalsrapport. Spesielt økte råvarepriser tynger selskapet marginer.

Det norske aksjemarkedet

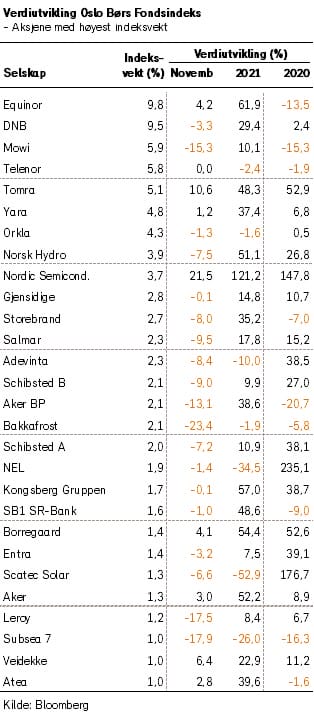

Fondsindeksen på Oslo Børs falt med -1,5%. Hittil i år er fondsindeksen opp 19,3%.

IT-sektoren var den største positive bidragsyteren i november med et bidrag på 0,8%-poeng. Industri sektoren bidro med 0,7%-poeng, mens energisektoren bidro med 0,3%-poeng. Det største negative bidraget kom fra defensivt konsum med -2,1%-poeng. Kommunikasjonstjenester bidro med -0,5%, mens finanssektoren bidro med -0,3 %-poeng.

Av enkeltaksjer var det Equinor (+8%) som var største bidragsyter til indeksens oppgang med et bidrag på 0,7 %-poeng. Nordic Semiconductor (+22%), Tomra (+14) og REC (+42%) var også sterke bidragsytere i forrige måned. På den negative siden bidro Mowi (-15%) med -1%-poeng alene. Også Bakkafrost (-24%), Salmar (-11%) og AkerBP (-11%) bidro negativt i november.

Ved inngangen til desember har mer eller mindre alle selskapene levert tall for 3. kvartal. Den største negative overraskelsen var det nok oppdrettsselskapet Bakkafrost som sto for. Selskapet leverte en EBIT hele -77% svakere enn ventet.

Høye kostnader i Skottland og økende luseproblemer var noe av forklaringen for den svært svake rapporten. Aksjen har falt over 20% i ukene etter kvartalsrapporten.

3. kvartal går inn i historien som et av de sterkeste kvartalene for OSEBX’en siste 20 år når det kommer til hvor mange selskaper som leverte bedre i forhold til de som leverte dårligere enn forventet. Allikevel var avkastningen for majoriteten av selskapene i OSEBX svakere enn markedet på rapporteringsdagen. Mange opprevideringer i forkant av kvartalstallene har nok ført til en «buy on rumours, sell on facts» tankegang, da vi ser at mange aksjer hadde en sterk utvikling i forkant av kvartalstallene.

I følge ABG (basert på tall fra Factset) ligger konsensusforventingene for inntjening per aksje (EPS) 16% høyere i 2022 enn i 2021 på Oslo Børs (OSEBX). Syklisk konsum, sjømat, shipping og IT er de sektorene som står for majoriteten av økningen for 2022 vs 2021. Energi- og materialsektorene er forventet å bidra ca. like mye til EPS neste år som i år. Mange råvarepriser er nå svært høye og dersom vi skulle få et fall i råvareprisene i 2022, skal estimatene for OSEBX revideres kraftig ned.

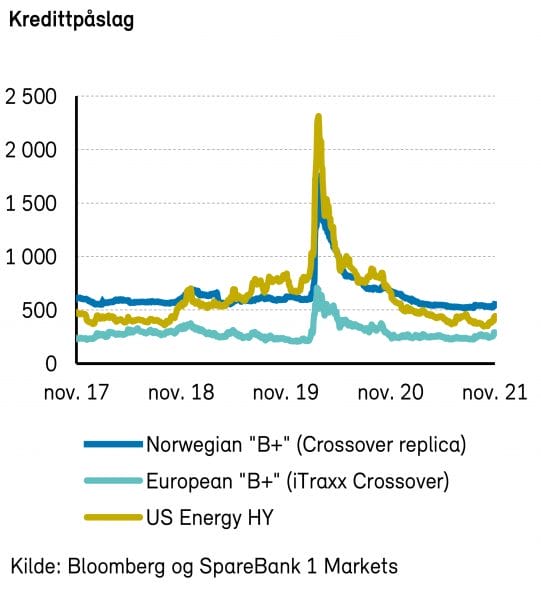

Det nordiske høyrentemarkedet

Etter sammenhengende oppgang i årets ti første måneder, falt det nordiske høyrentemarkedet svakt i november. Oppblomstring av koronaviruset, økende inflasjon samt sentralbankenes signaler om nedskalering av støttetiltak gjorde at markedet surnet mot slutten av måneden. DNBs nordiske høyrenteindeks falt 0,4%. Kredittpåslagene er fortsatt relativt lave i historisk kontekst (470 bp, ifølge DNB Markets).

Blant selskapene med svak utvikling i november finner vi Color Group. Koronavirus og reiserestriksjoner har skapt utfordringer for selskapet. For at selskapet skal kunne betjene sin gjeld som normalt, bør kommende sommersesong bli god. Det er det nok gode muligheter for, selv om situasjonen for tiden virker usikker.

Det var tegn til bedring innen deler av den utbombede oljeservice-sektoren i november. Kursene i Rem Saltire og Havila Shipping (07) steg markant i kjølvannet av nye kontrakter og et nærmest utsolgt marked innen CSV (construction supply vessels). Vindkraftutbygging til sjøs er en positivt driver for CSV-sektoren. Dof Subsea har det meste av sin flåte innen samme segment, men selskapets kreditorer har fortsatt ikke blitt enige om en restruktureringsløsning. Perioden med frys av rente- og avdragsbetalinger ble derfor forlenget til januar.

Emisjonsvolumet for 2021 er langt forbi tidligere rekorder, med utstedelser for totalt NOK 185 mrd. Omtrent 60% av volumet kommer fra selskaper med eksisterende obligasjoner i markedet, mens resterende 40% er førstegangsutstedere. Den gamle toppnoteringen fra (hele) 2019 var på ca. NOK 120 mrd. I november hentet nordiske selskaper hele NOK 25 mrd. Populære «Husholdningsnavn» som Teekay LNG og Wallenius Wilhelmsen lånte til sammen NOK 1,5 mrd. før markedet roet seg mot slutten av måneden.

Vi advarte i forrige månedsrapport om et marked delvis mettet av nye emisjoner, der den vante kursoppgangen etter utstedelse ved flere anledninger hadde uteblitt. Denne utviklingen har fortsatt i november, og enkelte obligasjoner har falt litt i kurs uten at det har kommet selskapsspesifikke nyheter. Vi venter at dette vil snu dersom makrobildet holder seg.

Med forholdsvis lave kredittpåslag vil avkastningen i det nordiske høyrentemarkedet fremover antageligvis bli lik yielden. Økte pengemarkedsrenter vil bidra positivt. Oppside finnes i avstanden til europeiske kredittpåslag, som fortsatt er høy. God forvaltning, med deltakelse i interessante prosesser og gunstige kjøp/salg vil også kunne øke avkastningen. Sett opp mot alternative investeringer fremstår fortsatt høyrentemarkedet ganske attraktivt.

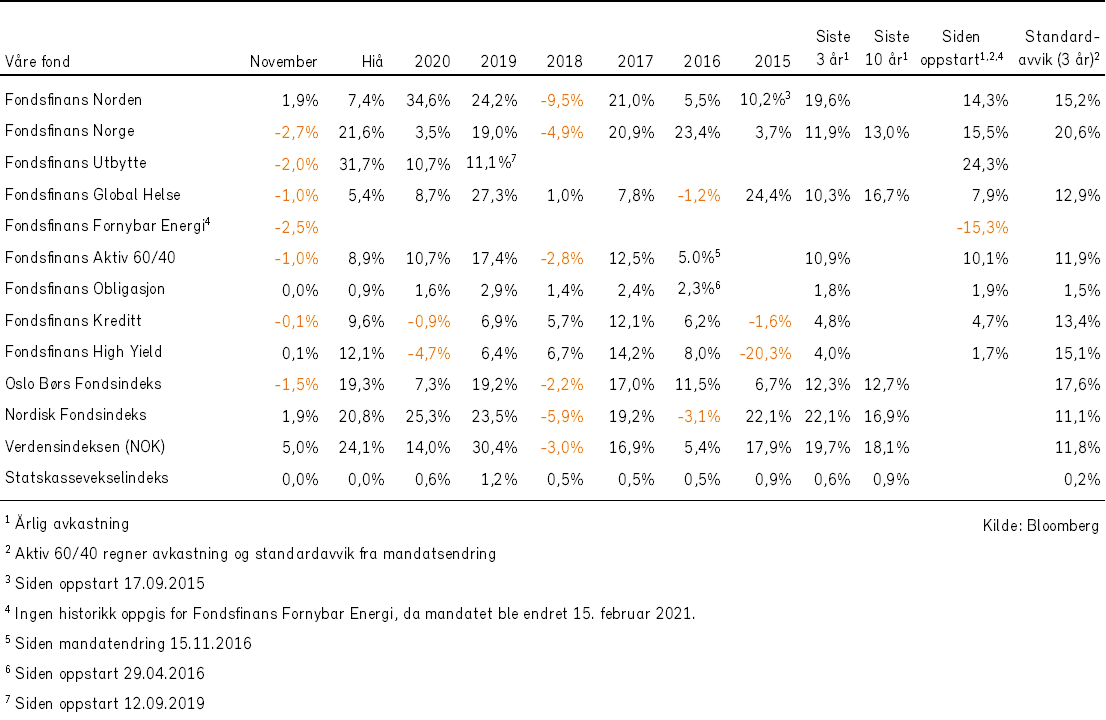

Historisk utvikling for våre fond