De norske og internasjonale aksje- og kredittmarkedene opplevde en sterk utvikling i mai. Dermed fortsatte gjeninnhentingen etter den korona-drevne kollapsen i mars. Det makroøkonomiske bakteppet er fortsatt meget svakt. Det er imidlertid positivt at koronarestriksjonene lettes og nye penge- og finanspolitiske tiltak iverksettes. Oljeprisen steg kraftig i mai. Det hjalp ikke så mye for energiselskapenes aksjekurser, men bidro til at den norske kronen styrket seg markant. Kronekursen er likevel en god del svakere enn ved årets start. For første gang i historien kom den norske styringsrenten ned i null og norske statsrenter under null.

Markedsrapport mai 2020

Publisert 09.06.2020

Konjunkturer og råvarer

Det globale makroøkonomiske bildet bedret seg noe i mai. Hovedårsaken til dette var en ytterligere økning i finans- og pengepolitiske støttetiltak. Det hjalp også at de innenlandske koronarestriksjonene ble lettet de fleste steder, og at pessimismen i kapitalmarkedene fortsatte å avta.

I Eurosonen har Frankrike fått Tyskland med på å foreslå at det opprettes et fond på hele 750 milliarder euro (7,5% av BNP) som skal gi tilskudd og lån til stater som er særlig hardt rammet av koronakrisen. Dersom alle medlemslandene går med på dette, vil Europakommisjonen for første gang i historien låne penger på vegne av fellesskapet. Det innebærer i realiteten at landene i nord garanterer for landene i sør, og er ingen selvfølge i og med at EU ikke er noen finanspolitisk union.

Den europeiske sentralbanken annonserte på sin side i juni at verdipapirkjøpsprogrammet PEPP (Pandemic Emergency Purchase Programme), som ble opprettet i mars, vil bli økt med 600 milliarder euro, til 1,35 billioner.

Japan la også frem en ny hjelpepakke, som er om lag like stor som den som ble annonsert i april (117 billioner yen, 20% av BNP). Deler av pakken er tenkt å hjelpe rammede bedrifter for å unngå at ledigheten stiger mer enn nødvendig.

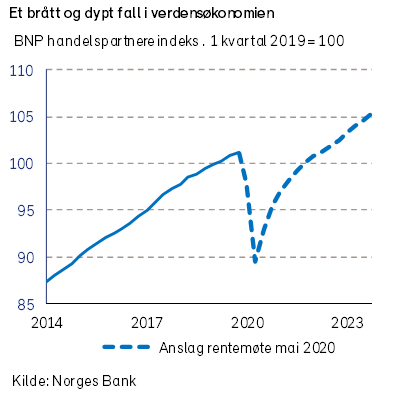

Det globale vekstbildet er likevel meget svakt fortsatt. Våre handelspartnere vil i år oppleve en vekst på -6,7%, ifølge Norges Bank. Det innebærer en kraftig nedjustering siden mars, da anslaget var på 0,9%. På et mer detaljert nivå ventes veksten å bli -6% i USA, -8,9% i Eurosonen og 1% i Kina.

Med det svake økonomiske bakteppet kan det være grunn til å stusse over at kapitalmarkedene har vist såpass sterk utvikling de siste to månedene. Forhåpentligvis har markedene rett i at de kraftige stimulansetiltakene fra myndighetene, kombinert med den positive utviklingen på koronafronten, forsvarer at kapitalmarkedene kan se gjennom de svake økonomiske tidene som vi nå opplever.

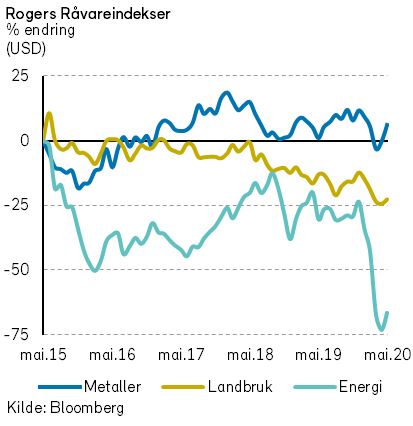

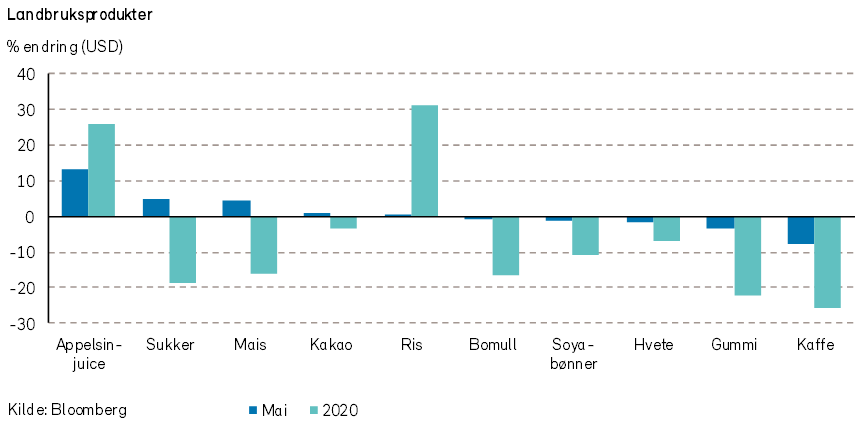

Når det gjelder råvarer, steg Rogers råvareindeks med over 12% i mai måned. Indeksen er ned -28% så langt i år, målt i USD. Alle delindeksene leverte positiv prisutvikling i mai, med energi som største bidragsyter.

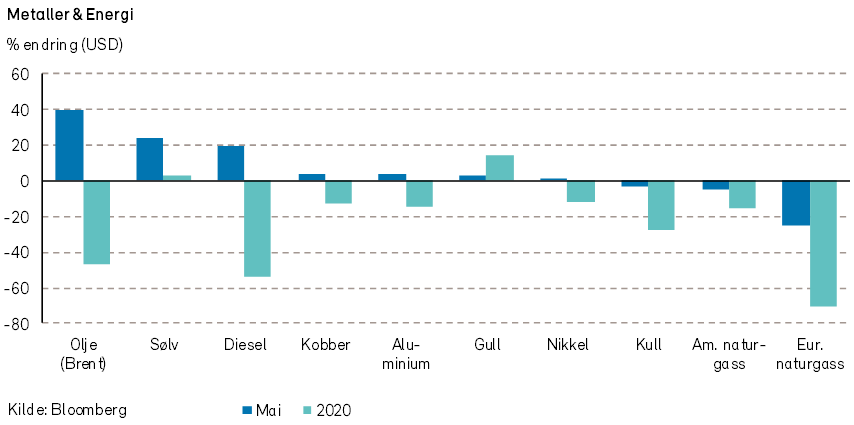

Energiindeksen steg med hele 25%, men er fortsatt -56% lavere enn ved årets start, målt i USD. Brent-oljen steg rundt 40% og endte på 35,3 USD/fat. WTI-oljen steg på sin side over 88% og endte på 35,5 USD/fat. Naturgassprisene falt med -5% i USA. I Europa falt de enda mer, til et nivå som er lavere enn i USA. Prisene på bensin, diesel og fyringsolje steg kraftig.

Oljeprisen har økt markant gjennom mai, drevet av OPECs tidligere vedtatte produksjonskutt og lettelser i koronarestriksjonene på den nordlige halvkule. Transportaktiviteten i de store byene har økt markant, noe som gjenspeiles i økt kødannelse på veiene. Køene er fortsatt kortere enn vanlig, men betydelig lengre enn de var i mars og april. I Beijing er køene nå faktisk høyere enn normalt. Det betyr at flere velger å kjøre egen bil istedenfor å reise kollektivt, trolig av smittevernhensyn.

Det internasjonale energibyrået (IEA) skrev nylig at oljeinvesteringene i år trolig vil falle med -33%. Hvis denne lave investeringstakten vedvarer de neste årene, vil verden i 2025 mangle nærmere ni millioner fat olje per dag.

De store oljeselskapene ser imidlertid ikke ut til å tro så mye på IEAs scenario. Ifølge Reuters har de siden februar kuttet investeringsbudsjettene med over 20%. Kuttene kommer primært i olje- og gassinvesteringene slik at andelen investert i fornybar energi nå er økende. For de europeiske oljeselskapene utgjør nå fornybar investeringer mellom 5%-poeng (BP) og 25%-poeng (Repsol) av de totale investeringene.

Russland og Saudi-Arabia begynte i mai å diskutere en økning i de planlagte produksjonskuttene for juni. En avtale om dette ble vedtatt ved OPEC+ møtet i begynnelsen av juni. Flere analytikere anslår nå et underskudd på verdens oljebalanse allerede i tredje kvartal, og at det vil bidra til høyere oljepriser.

Rogers metallindeks steg med rundt 6% i mai, målt i USD. Indeksen er fortsatt ned -5% hittil i år. Med unntak av palladium steg prisene på alle indeksens metaller. Sølvprisene steg med hele 24%.

Rogers jordbruksindeks steg med litt over 2%, målt i USD. Jordbruksindeksen er ned -12% så langt i år. Eksportprisene på fersk laks steg med nærmere 14% i mai, men prisene er fortsatt -15% lavere enn ved årets start.

Renter, inflasjon og valuta

I USA falt pengemarkedsrenten videre i mai, til 0,34%. Det betyr at likviditetskrisen som oppstod i dette markedet i mars nå er overstått. Fallet i amerikanske renter og Norges Banks rentekutt har bidratt til at også den norske pengemarkedsrenten er kommet ned, til rekordlave 0,28%.

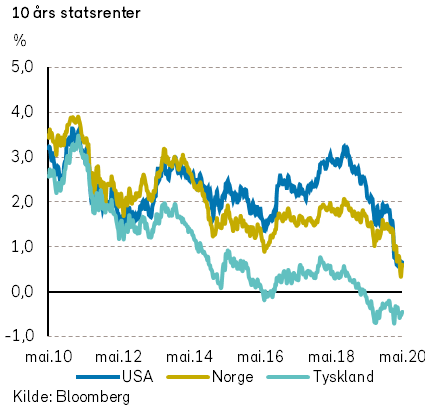

Lange statsrenter – som i mars og april falt kraftig som følge av rentekutt, økte kvantitative lettelser og utsikter til lavere inflasjon – viste tegn til å bunne ut i mai. I USA var tiårs statsrente så godt som uendret på 0,65%, mens tilsvarende rente i Tyskland steg 0,14 basispunkter, til -0,45%. Italienske renter gikk motsatt vei, og falt med 30 basispunkter, til 1,47%. Det skyldtes nok støttepakkene, som vil gavne de gjeldstyngede landene i Sør-Europa mest.

Den norske tiårsrenten endte marginalt ned, til 0,6%. Rentene var imidlertid på sitt laveste i midten av mai. Da var norske statsrenter negative helt opp til 5-års segmentet. Norske statsrenter har aldri før vært negative.

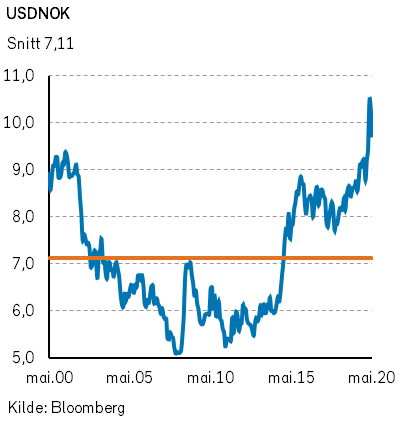

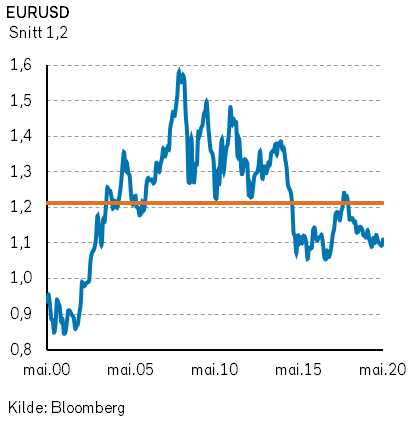

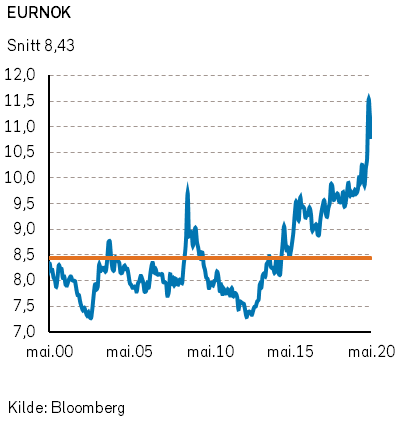

På valutafronten var det i mai en svekkelse av valutaer som er sett på som «trygge havner» (CHF, JPY, USD). Den norske kronen styrket seg markant, godt hjulpet av høyere oljepris og økt risikoappetitt i finansmarkedene. Kronen styrket seg med om lag fire prosent mot euro og fem prosent mot US dollar. Men den er fortsatt betydelig svakere enn ved årsskiftet.

Geopolitiske forhold

Europa, Japan og USA gjorde betydelige fremskritt i kampen mot koronaviruset i mai. Økonomiene er i ferd med å åpne opp igjen. Skole- og barnehagebarn må ikke lenger sitte hjemme. De fleste grenseoverganger er derimot fortsatt stengt for regulær persontrafikk. Det er mange restriksjoner på plass som begrenser bedriftenes muligheter for å delta i internasjonal handel.

I skyggen av viruspandemien blusset flere gamle konflikter opp igjen i mai. Det har vært voldsomme opptøyer i USA etter at afroamerikaneren George Floyd døde under pågripelse av politiet. President Trump har bedt om assistanse fra nasjonalgarden og vurderer tilsynelatende å be militæret om å gripe inn. Forslaget har møtt krass kritikk fra flere av hans partifeller, inkludert tidligere forsvarsminister Mattis. En amerikansk president med autoritære tendenser setter demokratiet på prøve.

Kinesiske myndigheter vil ikke risikere amerikanske tilstander, og har innført en ny sikkerhetslov i Hong Kong. Øybyens autonomi og demokratiske institusjoner smuldrer sakte opp, og vi kan se starten på slutten av «ett Kina, to systemer». USAs utenriksminister Mike Pompeo hevder Hong Kongs autonomi nå er tapt.

Kina benytter også koronakrisen til å utfordre sine naboer. I mai sendte Xi Jinping tre brigader inn i et øde område i Himalayafjellene, der Kina har en grensekonflikt med India. De kinesiske soldatene har der befestet sin posisjon og begynt å lage skyttergraver. India har svart med å sende 3000 soldater til området.

Pandemien rammer nå den russiske befolkningen hardt. Samtidig er de offisielle smittetallene lave. Enkelte sammenligner koronakrisen med Tsjernobyl-ulykken. Den gang gjorde hemmelighold rednings- og opprydningsarbeidet ekstra krevende, og ledet til Gorbatsjovs åpenhetspolitikk, «Glasnost». Sovjetunionen kollapset som kjent kort tid senere, og vi antar president Putin vil unngå en slik utvikling. Viruspandemien kan føre til mindre åpenhet og større makt(mis)bruk i Russland.

I Israel har de største partiene kommet til enighet om en maktfordeling etter flere valg uten et tydelig resultat. Benjamin Netanyahu får fortsette som statsminister i 18 måneder. Han sier at en av hans viktigste oppgaver nå er å sikre israelsk suverenitet over deler av Vestbredden som i dag er kontrollert av palestinske selvstyremyndigheter, i tråd med Donald Trumps «visjon for fred». Vi frykter en annektering av Vestbredden blir alt annet enn fredelig.

Microsofts konsernsjef, Satya Nadella, mener viruspandemien har ført til at to års digital transformasjon har skjedd på to måneder. Vi tror viruspandemien likeledes kan være sporen til store og relativt raske politiske endringer.

Pandemien har styrket autoritære og nasjonalistiske krefter. Det bidrar til å svekke verdenshandelen og globale forsyningskjeder. Samtidig ser vi tendenser til større regionalt samhold og muligheter for mer felleseuropeisk finanspolitikk i EU. Utfallsrommet er stort, og vi tror noen av de autoritære regimene kan stå for fall om de presser befolkningen for hardt i denne situasjonen. Endringene kan bl.a. komme i Beijing, Moskva, Budapest, Washington D.C. og Brasilia.

30. mai lettet SpaceX Crew Dragon, drevet av en gjenvinnbar(!) romrakett (Falcon 9), fra amerikansk jord med kurs mot den internasjonale romstasjonen (ISS). SpaceX, selskapet bak raketten, samarbeider med NASA om å utvikle et amerikansk romprogram uten å involvere andre nasjoner. Vi lurer på om denne oppskytingen vil stå igjen som selve symbolet på starten av et nytt og omfattende teknologi-kappløp stormaktene imellom.

Norsk økonomi

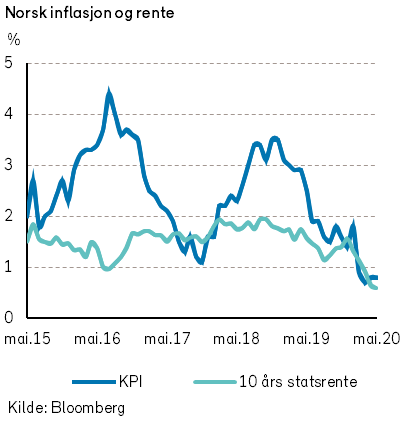

Norges Bank valgte i mai noe overraskende å kutte styringsrenten til null. Bare to av 21 økonomer hadde ventet dette, ifølge Bloomberg. Renten er dermed satt ned med 1,5%-poeng i år.

Sentralbanken ga imidlertid klar beskjed om at den nedre effektive grensa for renta nå er nådd. Sentralbanksjef Øystein Olsen formulerte utsiktene som følger: «Slik komiteen nå vurderer utsiktene og risikobildet, vil styringsrenten mest sannsynlig bli liggende på dagens nivå en god stund fremover. Vi ser ikke for oss at styringsrenten vil bli satt ytterligere ned.»

Selv om den økonomiske aktiviteten ventes å ta seg opp etter hvert som smitteverntiltakene trappes ned, vil det trolig ta tid før produksjon og sysselsetting er tilbake på samme nivå som før pandemien. Norges Bank anslår at BNP-veksten for fastlands-Norge vil bli -5,2% i år og 3,0% neste år. Arbeidsledigheten (den registrerte) anslås til 6,3% i år og 3,8% neste år. Kjerneinflasjonen anslås å ligge litt høyere enn målet i år og neste år, for så å falle til målet i 2022.

Alt dette tilsier at det ikke er behov for renteøkninger på en god stund. Enkelte analytikere spår nå nullrente frem til 2023.

I begynnelsen av juni la Statistisk Sentralbyrå frem prognoser som var noe bedret fra april:

«Norsk økonomi er i en dyp krise, men utsiktene har bedret seg de siste ukene. Siden våre forrige prognoser fra april har vi oppjustert veksten for 2020 med hele 1,4 prosentpoeng. Det betyr at BNP Fastlands-Norge ventes å falle med knappe 4 prosent i 2020. Lavere internasjonal etterspørsel og lav oljepris vil prege den økonomiske utviklingen i flere år selv om smitten her hjemme holdes nede.»

SSB tror på forsiktig renteoppgang fra 2022.

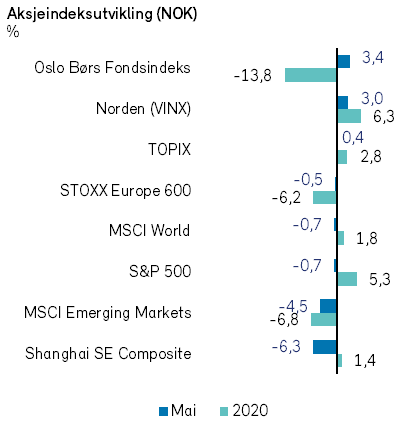

Internasjonale aksjemarkeder

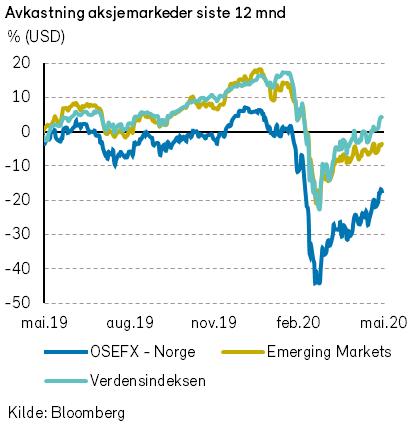

Verdensindeksen (MSCI World Index) var i mai svakt ned (-0,7%) målt i NOK, men steg imidlertid nesten 5% målt i USD. Det viktigste temaet er hvor fort veksten i verdensøkonomien vil komme tilbake etter COVID-19. For oss synes det som om investorene priser inn en normalisering allerede i løpet av andre halvår i år. Det er positivt at samfunnet i store deler av den vestlige verden begynner å åpne opp igjen. Samtidig stiger arbeidsledigheten, og vi tror det kan ta noe lengre tid før vi er tilbake i en «normal» situasjon. I et investeringsunivers der «TINA» («There Is No Alternative») regjerer, er vi likevel ikke veldig overrasket over den kraftige rekylen i aksjemarkedet. Siden bunnen i mars, har verdensindeksen steget 35% (målt i USD). Om veien videre blir like bratt, er vi dog ikke like trygge på. Det gjenstår å se.

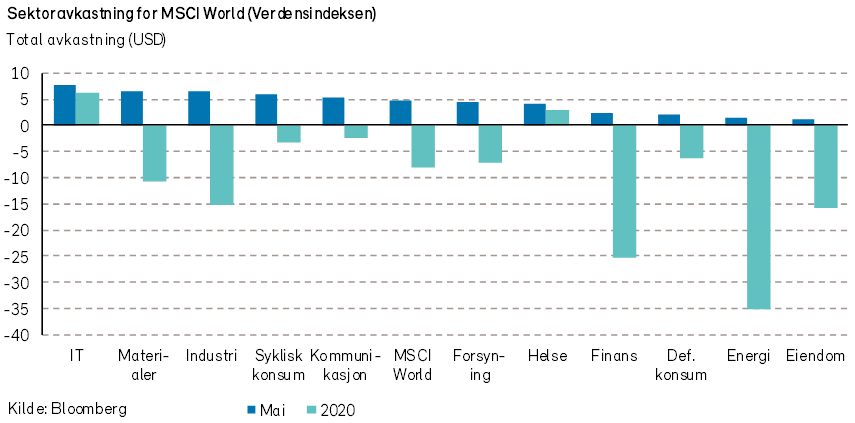

I mai steg samtlige sektorer i verdensindeksen (målt i USD). Aksjer innen råvarer og teknologi var samlet sett mest opp, med en kursoppgang på henholdsvis 7% og 8% (målt i USD). Svakest var eiendom og energi (begge opp omtrent 1% i USD).

Hittil i år er det kun teknologi- og helsesektoren som per mai har levert positiv avkastning. Svakest er energi, etterfulgt av finans og eiendom. En slik sektorfordeling tegner et bilde (dog ikke perfekt) som normalt er forenlig med økende inflasjon. Nærmest paradoksalt, og på tross av generelt lav arbeidsledighet, har vi ikke observert særlig inflasjon de senere årene. Nå som myndigheter og sentralbanker verden over har støttet økonomien og tilført betydelig med likviditet, kan det tenkes at situasjonen snur. Stagflasjon definerer en økonomi med stagnerende vekst (gjerne kombinert med høy arbeidsledighet) og økende inflasjon. Foreløpig har vi ikke observert det siste, men vi følger situasjonen nøye.

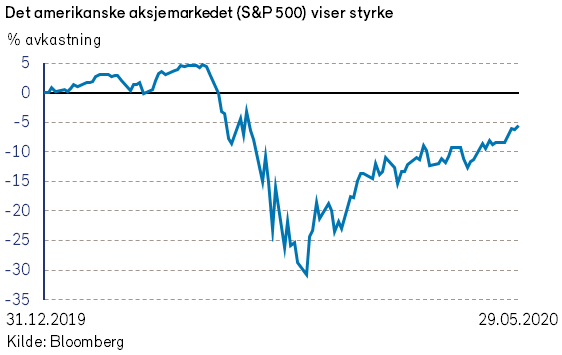

Den amerikanske S&P 500-indeksen var i mai opp 4,8%, målt i USD (-1% i NOK). Som for verdensindeksen var det råvarer og teknologi som steg mest i USA. Svakest var aksjene innen forbruksvarer og energi. I tråd med det sterke aksjemarkedet, falt volatilitetsindeksen (VIX) videre. Vi observerte imidlertid økt volatilitet midt i måneden. Dette var sammenfallende med en faktorrotasjon fra momentum til vekst. Om de siste ukenes bevegelser er begynnelsen på en lengre trend, er foreløpig usikkert. Verdi-faktoren blir ofte utkonkurrert av faktorene vekst og momentum i et lavrenteregime.

Blant enkeltaksjer var det teknologi-gigantene Apple (+9% i USD) og Facebook (+10% i USD) som leverte størst bidrag til S&P-500 indeksen. Samtidig bidro en annen teknologikjempe, Amazon (-1% i USD), mest negativt. Selskapet har steget mer enn 30% hittil i år, men falt nesten -8% etter at de rapporterte regnskapstall for første kvartal.

STOXX Europe 600-indeksen steg 3,5%, målt i EUR (-0,5% i NOK). På sektornivå var det teknologisektoren som gjorde det best (+8% i EUR), mens energi var eneste sektor med samlet sett negativ avkastning (-1% i EUR). Det største positive bidraget kom fra det tyske industriselskapet Siemens (+16% i EUR). Største negative bidrag stod den britiske banken HSBC for (-13% i EUR). Som nevnt forrige måned forventer banken et kredittap på mellom USD 7 mrd. og 11 mrd. i 2020 som følge av COVID-19.

De nordiske aksjemarkedene (VINX Index) steg +3.0% i mai, målt i NOK. Største positive bidrag kom fra syklisk konsum og industrisektoren. Førstnevnte var opp +12% (i NOK) og var med det sektoren som steg mest, mens industriselskapene samlet sett steg 5% (i NOK). Svakeste bidrag kom fra aksjene innen forbruksvarer. Sektoren hadde en flat kursutvikling i mai. Blant enkeltselskaper var det bioteknologiselskapet Genmab som bidro mest positivt. Aksjen var opp +21% (i NOK), blant annet som følge av informasjon om selskapets potensielle nye legemidler. På tross av moderat kursnedgang, var det tungvekteren Novo Nordisk (-3% i NOK) som stod for det største negative bidraget.

Det norske aksjemarkedet

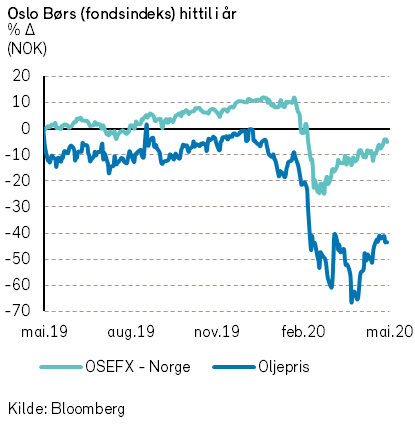

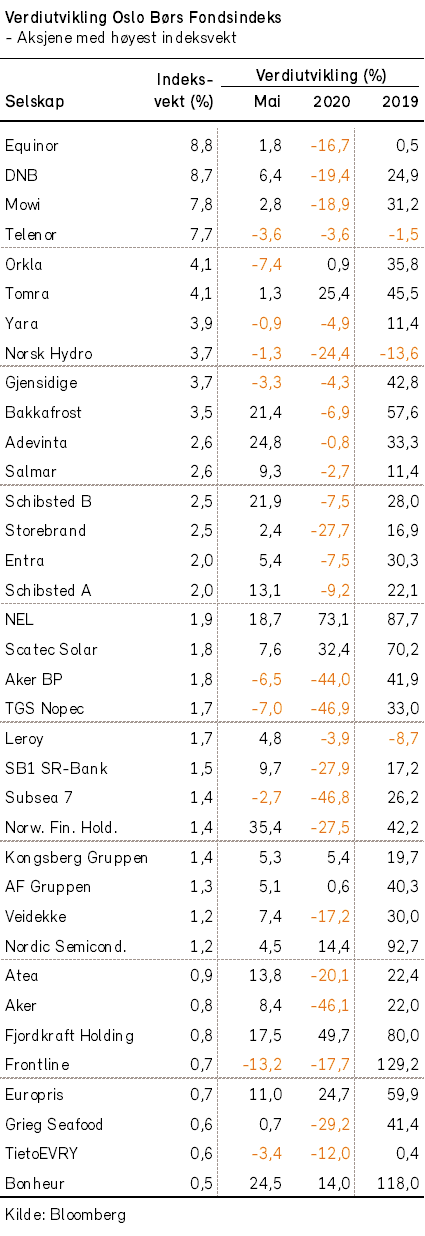

Fondsindeksen på Oslo Børs (OSEFX) steg med +3,4% i mai, men er fortsatt ned -13,8% i år. Hovedindeksen (OSEBX) steg med +2,8% i mai, og er ned -14,5% hittil i år.

Defensive aksjer og vekstaksjer har drevet børsoppgangen etter at markedet bunnet ut den 23. mars. Dette er uvanlig i den første delen av oppgangsperioden etter et børskrakk. Vanligvis drives denne oppgangen av sykliske aksjer og verdiaksjer. I den siste delen av mai så vi imidlertid en kraftig rotasjon ut av defensive aksjer og vekstaksjer, og inn i sykliske aksjer og verdiaksjer. Dette skjer vanligvis når vekstindikatorene i økonomien forbedres. Aksjemarkedet ser dermed ut til å prise inn at den kraftigste delen av fallet i økonomien ligger bak oss.

Blant fondsindeksens 66 selskaper hadde 39 av dem en verdioppgang i mai. Alle sektorer bortsett fra energi- og materialsektoren viste positiv utvikling. Størst positivt indeksbidrag kom fra: Bakkafrost (+19%), DNB (+6%), Adevinta (+22%), Schibsted (+17%) og Mowi (+4%).

Flere av de store defensive selskapene som klarte seg relativt bra gjennom børskrakket, opplevde verdinedgang i mai: Orkla (-6%), Telenor (-3%) og Gjensidige (-3%).

Det norske aksjemarkedet er nå svært høyt priset både basert på forventet resultat de neste 12 månedene og i forhold til forventet resultat for 2021. Målt i forhold til variabler som justerer for konjunktursyklusen, som gjennomsnittlig inflasjonsjustert resultat de foregående ti årene eller den bokførte egenkapitalen, er imidlertid prisingen lavere enn det historiske gjennomsnittet. Generelt mener vi at flere av de defensive aksjene er moderat til høyt priset, mens flere av de sykliske aksjene er lavt priset.

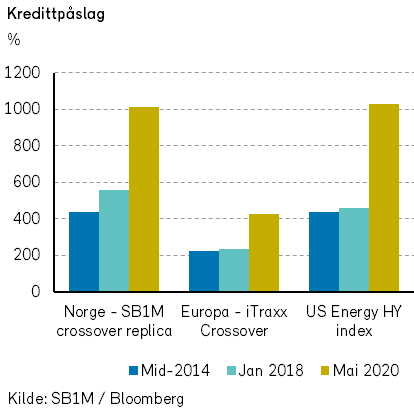

Det norske høyrentemarkedet

For investorene i det norske høyrentemarkedet ble mai en meget god måned, avkastningmessig sett. Norske og internasjonale kredittpåslag falt markant, men de er fortsatt klart høyere enn normalt.

Kredittpåslagene i Norge falt i mai med 179 punkter til 1010, ifølge SB1Ms indeks. I Europa falt kredittpåslagene med 63 punkter, til 429, ifølge Itraxx Crossover-indeksen. Indeksen for US High Yield Energy viste et fall i kredittpåslaget på 340 punkter, til 1027.

Selv om den globale resesjonen svekker mange bedrifters gjeldsbetjeningsevne, er det mye som tyder på at kursene i mars falt mye mer enn hva fundamentale faktorer skulle tilsi.

Etter vårt syn tilsier dagens høye kredittpåslag at høyrentefond fremover vil kunne gi meget god avkastning selv om noen selskaper vil havne i restrukturering. Dersom kredittpåslagene faller med tre prosentpoeng, vil fondenes avkastning kunne øke med anslagsvis seks prosentpoeng. I tillegg vil man få en løpende kupongavkastning på ca seks prosent. Vi blir ikke overrasket om dette skjer allerede i løpet av de kommende tolv månedene.

I det norske markedet var det i mai en solid oppgang for høyrenteobligasjoner utstedt av oljeselskaper. Det skyldtes blant annet den kraftige oppgangen i oljeprisen. For oljeserviceselskapene var imidlertid utviklingen fortsatt svak, noe som henger sammen med at oljeselskapene har kuttet kraftig i sine investeringsbudsjetter. Det blir interessant å se hvilke tiltak norske myndigheter klarer å få på plass for å unngå en bråstopp i investeringsaktiviteten på norsk sokkel, og hvilken effekt disse tiltakene vil ha for høyrentepapirene i sektoren.

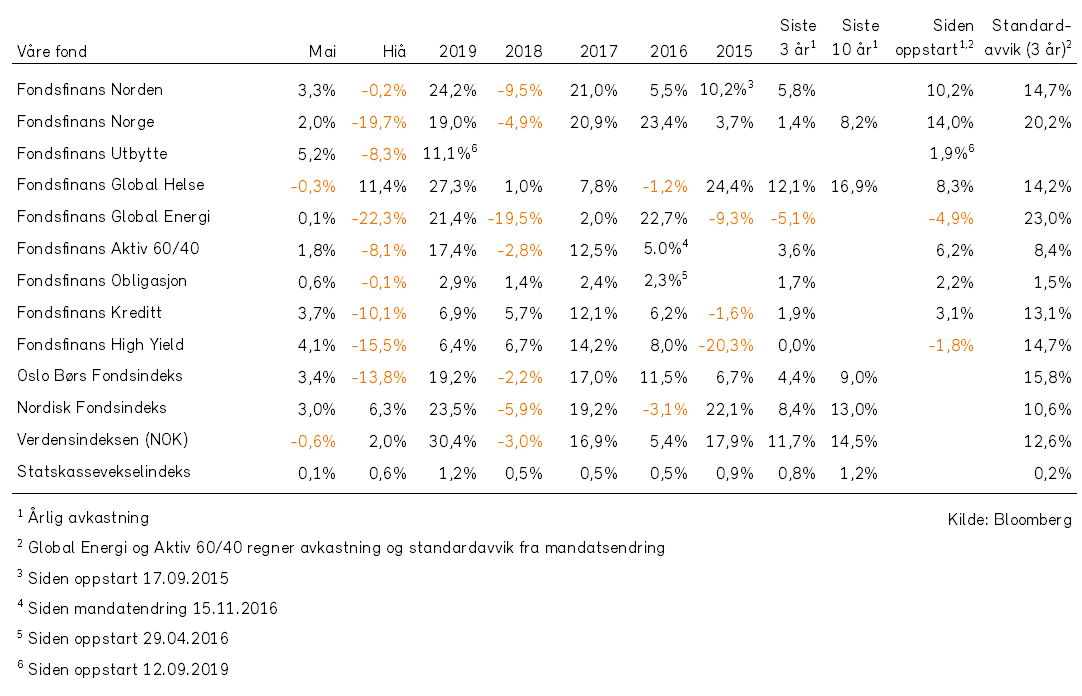

Historisk utvikling for våre fond

Forvalterkommentar og fullstendig historikk finner du i PDF versjonen av markedsrapporten