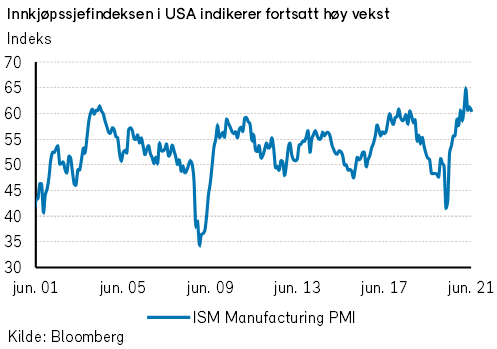

De regionale innkjøpssjefindeksene er fortsatt på høye nivåer, og indikerer sterk vekst i verdensøkonomien. Arbeidsmarkedene fortsetter å bedre seg, og flere sentralbanker varsler raskere renteøkninger. Renten på tiårs statsobligasjoner falt imidlertid i både USA og Europa. Den gode utviklingen i aksjemarkedet fortsatte, og verdensindeksen steg til en ny toppnotering.

Markedsrapport juni 2021

Publisert 06.07.2021

Konjunkturer og råvarer

Den gode utviklingen i kapitalmarkedene i juni indikerer at forventningene til den post-pandemiske gjeninnhentingen på ingen måte er svekket. Frykten for at deltavarianten av koronaviruset vil skape nye nedstengninger dempes av at vaksineringen i vestlige land går raskt fremover, samt av nyheten om at første dose av mRNA-vaksinene gir bedre beskyttelse enn tidligere indikert. For ikke-vestlige land er utsiktene mer usikre, men det er positivt at Novavax-vaksinen ser ut til å være meget effektiv og vil bli forsøkt godkjent av amerikanske og europeiske myndigheter i tredje kvartal i år.

Den globale innkjøpssjefindeksen (PMI) har steget til sitt høyeste nivå på 15 år, og indikerer meget sterk vekst i verdensøkonomien. Den sterke veksten vil kunne vedvare så lenge det er ledig kapasitet i økonomien og inflasjonen ikke skyter fart på mer permanent basis. Myndighetene vil i så fall kunne opprettholde den sterke støtten til økonomien og finansmarkedene. Konsensus later til å forvente at vi fortsatt har en relativt lang periode med god vekst og støttende politikk foran oss.

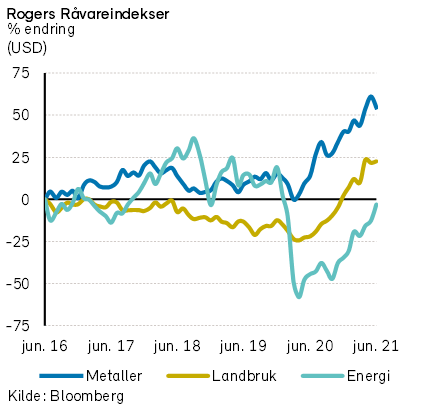

Rogers råvareindeks steg med nærmere 4% i juni måned. Hittil i år er indeksen opp over 28%, målt i USD. Både energi- og jordbruksindeksene leverte positive bidrag i juni, mens underindeksen for metaller falt litt tilbake.

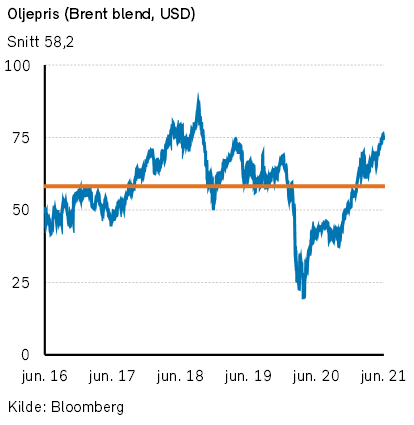

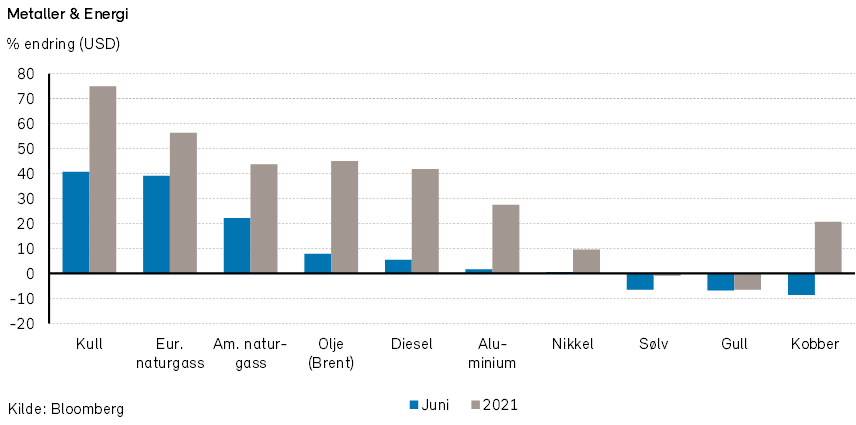

Rogers energiindeks steg med over 11% i juni, målt i USD. Indeksen er opp over 48% så langt i år. Brent- og WTI-oljen steg (mellom 8-11%) i forrige måned, og endte på henholdsvis 75,1 USD per fat og 73,5 USD per fat. Naturgassprisene i USA, målt ved Henry Hub, steg over 20% i juni. Naturgassprisene i Europa steg over 40% i juni.

Det globale markedet for naturgass er veldig stramt akkurat nå. Lagrene er sesongmessig lave både i USA og Europa. I tillegg er industriproduksjonen svært sterk i Asia, noe som igjen øker etterspørselen etter naturgass. Som et siste moment så ser det ut til at gasseksport fra Russland til Europa har vært noe lavere den siste tiden. Hvis vi antar at industriproduksjonen skal holde seg høy også i andre halvår så kan vi få ytterligere press på prisene når Kina, Europa og USA skal fylle opp gasslagrene før vinteren.

Oljeprisene er nå på det høyeste nivået på over to år. Som vi har kommentert på tidligere så er etterspørselen fra bilkjøring nå på nivå med pre-corona nivåer både i Europa, USA og store deler av Asia. Kinesisk oljeetterspørsel er nå på nærmere 15 millioner fat per dag, en økning på ca. 1 million fat per dag sammenlignet med 1. kvartal 2020. Oljeetterspørselen fra tungtransport er fortsatt svært sterk, mens antall flyvninger fortsatt henger noe etter pre-corona tall.

Alt i alt ser oljemarkedet svært stramt ut, men OPEC+ sitter i førersetet i forhold til oljeprisen fremover. På OPEC+ møtet i starten av juli har man foreløpig ikke blitt enige om en ny avtale. I følge de rapportene vi har sett så er det snakk om å øke produksjonen med 0,4 millioner fat per dag fra august til desember. Man ønsker også å videreføre kuttavtalen til å gjelde ut 2022, men dette er ikke De Forente Arabiske Emirater foreløpig enige i. Avgjørelsen kommer nok i løpet av noen dager.

Rogers metallindeks falt med -4% i juni, men er fortsatt opp ca. 10% hittil i år, målt i USD. Kobberprisene falt med -8% i juni og både gull- og sølvprisene falt med nærmere -7% i forrige måned. Aluminiumsprisene steg svakt i juni og er opp nærmere 30% så langt i år.

Rogers jordbruksindeks steg med nærmere 1% i juni måned, målt i USD. Jordbruksindeksen er opp 20% så langt i år. Prisene på amerikansk tømmer falt over 45% i juni. Prisene har vært svært høye så langt i år blant annet grunnet et større barkebilleangrep i Canada. Dette har ført til at svært mange, også her i Norge, har fått merke at prisene på blant annet terrassebord har vært langt høyere i år enn tidligere år.

Tall fra fishpool viser at prisene på fersk laks falt noe tilbake i juni måned. Ved utgangen av måneden lå lakseprisen på rundt 63 kroner per kilo.

Karbonprisene i Europa fortsetter å stige og er i skrivende stund på rundt 58 Euro per tonn.

Renter, inflasjon og valuta

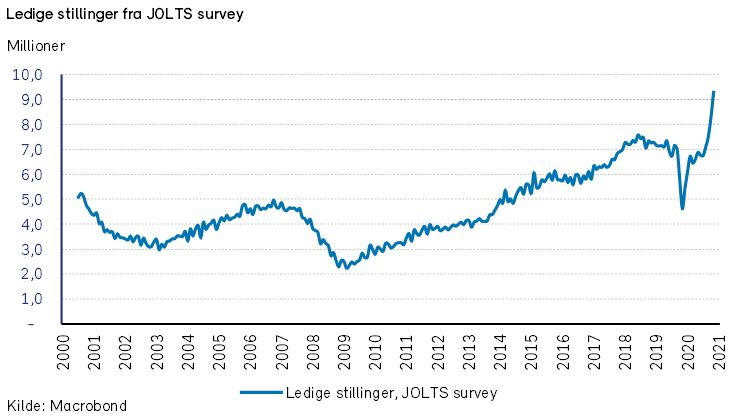

Arbeidsmarkedene i USA og Europa fortsetter å bedre seg, og ledigheten er kommet ned i henholdsvis 5,9% og 7,9%. Jobbveksten er nå sterkest innen «gjenåpningstjenestene» servering, underholdning og overnatting. I USA er det nå signaler om knapphet på arbeidskraft. Dette skyldes neppe at ledigheten er blitt for lav, men snarere flaskehalser i forbindelse med at mange voksne har prioritert familieansvar foran jobb under pandemien, samt at den ekstraordinære ledighetstrygden på 300 dollar per uke har redusert insentivene for å søke jobb. At enkelte har pensjonert seg tidligere enn planlagt, bidrar riktignok til en mer permanent reduksjon av arbeidstilbudet.

Timelønningene i USA har steget mer enn ventet den siste tiden, og bekreftes av rapporter fra selskaper som McDonalds, som må sette opp lønningene for å få tak i arbeidskraft.

Det blir interessant å se i hvilken grad tendensene til et stramt arbeidsmarked forsvinner når gjenåpnings-flaskehalsene reduseres.

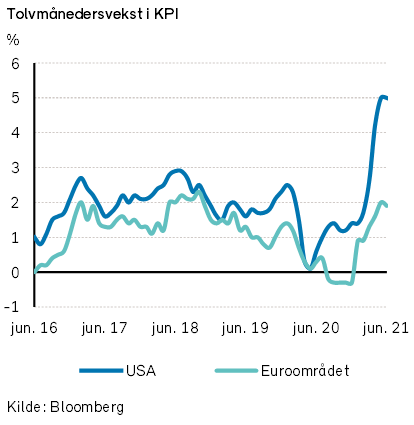

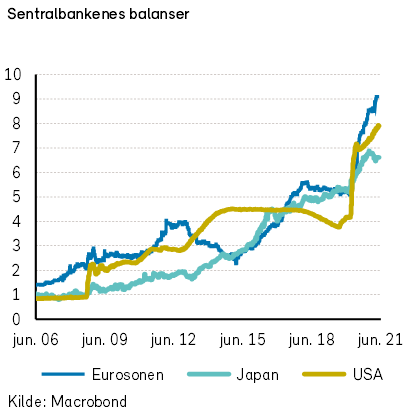

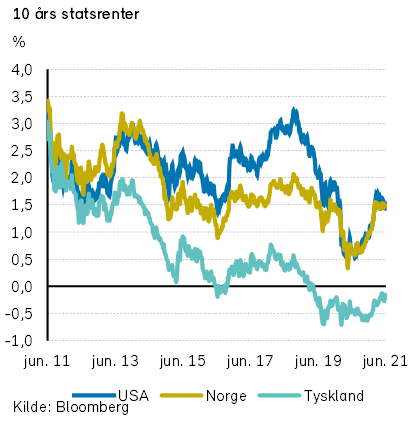

Den amerikanske sentralbanken valgte i juni å signalisere at nullrentepolitikken vil bli forlatt på et tidligere tidspunkt enn hittil indikert. At Federal Reserve nå varsler to rentehevinger i 2023 og så smått har begynt å snakke om reduserte verdipapirkjøp, kom overraskende på markedet. De nye signalene skyldes at sentralbanken nå venter en sterkere økonomi enn tidligere antatt. Den kraftige økningen i inflasjonen har nok spilt en viss rolle, men Fed mener fortsatt at den økte inflasjonstakten vil vise seg å være midlertidig. Sentralbankens inflasjonsanslag for 2022 og 2023 ble justert marginalt opp, til et nivå like over to prosent.

Varselet om tidligere renteøkning bidro til at amerikanske renter steg. For lange renter ble oppgangen imidlertid kortvarig. Mens treårs statsobligasjonsrente steg 0,16 prosentpoeng i juni, endte tiårsrenten opp med å falle 0,13 prosentpoeng, til 1,37%. Dette kan kanskje forklares ved at høyere styringsrente de kommende årene vil dempe inflasjon og vekst og resultere i lavere styringsrente lenger frem i tid. En annen forklaring er at enkelte frykter at pengepolitisk innstramming vil kunne resultere i svakere aksjemarkeder og dermed lavere lange renter.

Den europeiske sentralbanken valgte i juni å holde politikken uendret, inkludert takten i verdipapirkjøpene. Det var knyttet en viss spenning til sistnevnte, men ECB valgte altså å fortsette den kraftfulle støtten til økonomien.

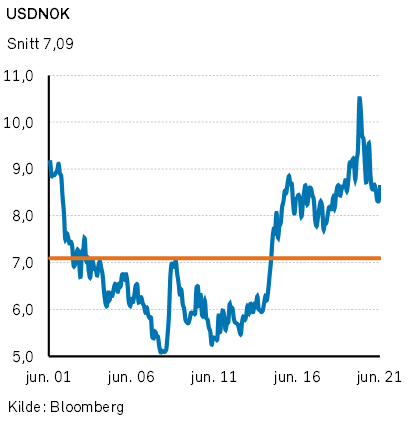

På valutafronten var den mest iøynefallende utviklingen at US dollar styrket seg. Mot euro ble det en styrkelse på tre prosent, til 1,185 EURUSD. Den norske kronen svekket seg mot euro, og endte på 10,21 EURNOK, til tross for at oljeprisen steg og at Norges Bank varslet renteøkninger fremover.

Geopolitiske forhold

I juni fortsatte gjenåpningen av samfunnet i Europa og Nord-Amerika. Den økonomiske aktiviteten har fått et etterlengtet oppsving. Antallet sykehusinnleggelser og dødsfall knyttet til COVID-19 falt videre i juni, med ett unntak.

Smittespredningen i Afrika og Sørøst-Asia skyter fart. Nye virusvarianter spres raskere, i særdeleshet Delta-varianten med opphav i India. Spredningen av Delta-varianten har ført til nye nedstengninger i bl.a. Sydney og Storbritannia. I Israel, hvor 77% av befolkningen over 11 år er fullvaksinert, har munnbindene gjort et comeback.

Vi skrev i våre «Økonomiske utsikter for 2021» at flokkimmunitet trolig må oppnås globalt før pandemien er historie. Vaksineprogrammene har kommet langt i industrialiserte land, men utrullingen har knapt startet i mange av de mest folkerike landene i verden.

På G7-møtet i Cornwall i juni besluttet medlemslandene å forsøke å gjøre en slutt på pandemien.

Anslagsvis kan det produseres og distribueres 11 milliarder vaksinedoser i verden i løpet av de neste 12 månedene. Da kan flokkimmunitet være i sikte.

I Kina har det ikke vært registrerte smittetilfeller den siste uken, og 1. juli kunne det kinesiske kommunistpartiet feire sitt 100-årsjubileum. Den strenge håndteringen av pandemien har båret frukter for kommunistpartiet. Partiet har lykkes med å legge til rette for svært god økonomisk vekst.

Kommunistpartiet har benyttet den økonomiske fremgangen til å befeste sin egen og Kinas posisjon. I juni ble en ny og strengere sanksjonslov vedtatt for å kunne ramme handelspartnere som selv innfører sanksjoner mot Kina. I juni kom trolig også siste utgave av den regimekritiske avisen Apple Daily ut i Hong Kong. Store deler av redaksjonen er arrestert. Pressen i Hong Kong blir stadig mer regimevennlig.

USA bekymrer seg for Kinas økonomiske og teknologiske styrke, og senatet vedtok ny lovgivning for å kontre kinesisk teknologi i juni. USA vil satse mer på bl.a. kunstig intelligens og kvantedatamaskiner.

Den amerikanske presidenten lykkes i juni å samle G7-landene om en felles minste selskapsskatt på 15%. For at forslaget skal lykkes gjenstår det å overbevise bl.a. Kina og India om å innføre høyere skattesatser. Det kan bli vanskelig.

President Biden møtte sin russiske motpart i Genève i juni. De to landene ble bl.a. enige om en normalisering av de diplomatiske forholdene, og vil jobbe sammen for bedre kontroll med kjernefysiske våpen.

Storbritannia har for alvor begynt arbeidet med å etablere nye handelsavtaler etter Brexit. Øyriket har søkt medlemskap i handelssamarbeidet i Stillehavsregionen (TPP – Trans-Pacific Partnership), og inngikk en ny handelsavtale med Australia i juni. Nye store handelsavtaler gir grunn til økonomisk optimisme i Storbritannia.

Norsk økonomi

På hovedstyremøtet til Norges Bank i juni ble det som forventet fattet vedtak om å holde den norske styringsrenten uendret på 0%. Rentebanen ble imidlertid hevet opptil 0,25 prosentpoeng mer enn markedet forventet. Sentralbanksjef Øystein Olsen kommenterte at styringsrenten mest sannsynlig vil bli satt opp i september. Den nye rentebanen indikerer at styringsrenten vil nå 1,5% innen utgangen av 2024.

Internasjonale aksjemarkeder

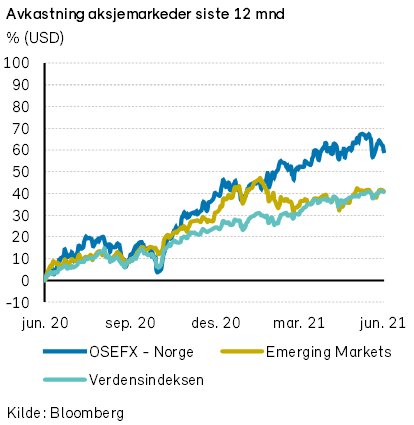

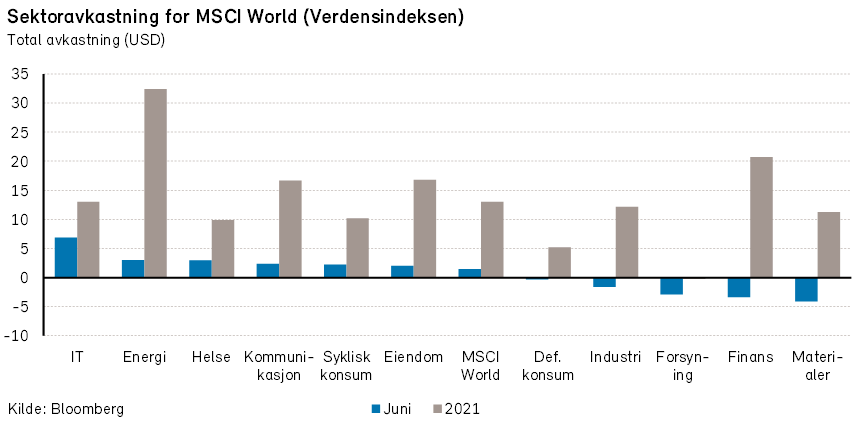

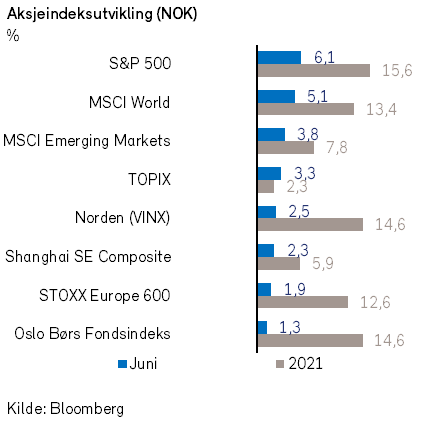

Verdensindeksen (MSCI World Index) steg +1,5% i USD (+5,1% i NOK) i juni. Avtakende frykt for vedvarende inflasjon sendte teknologi og fornybar-aksjene kraftig opp i juni. Den amerikanske sentralbanksjefen beroliget markedet med at det vil være prematurt å vurdere endringer i rentenivå.

De lange rentene i USA falt til laveste nivå på tre måneder, og verdens aksjemarkeder satte nye toppnoteringer i juni. Aksjemarkedet fulgte også nøye med på utviklingen i koronasmitte ettersom delta-varianten ser ut til å få bredere fotfeste i vesten.

Det amerikanske aksjemarkedet (S&P 500-indeksen) steg +2,4% i USD (+6,1% i NOK), og endte dermed godt foran verdensindeksen i juni. Teknologisektoren gjorde det best, opp nesten +7% i USD. Tungvekterne Apple, Microsoft og Nvidia bidro alene med omtrent halvparten av avkastningen i S&P 500-indeksen. Nest beste sektor var energisektoren (+4,6% i USD), som steg parallelt med økt oljepris. Svakeste sektor i juni var imidlertid råvarer, som endte ned mer enn -5% (i USD).

I Europa steg STOXX Europe 600-indeksen +1,9% i EUR (+1,5% i NOK) i juni. Helsesektoren gjorde det samlet sett best (+6,5% i EUR), i hovedsak drevet at de store legemiddelprodusentene. Svakest i juni var finanssektoren, som endte ned -2,5% i EUR.

Den mer smittsomme delta-varianten av koronaviruset spres nå i Europa. I England så vi en firedobling av antall nye smittetilfeller i juni. Likevel holdt antall sykehusinnleggelser seg relativ stabilt. Siste uken i juni var antall innlagte i England 1.9 per 100.000, noe opp fra måneden før, men likevel langt under toppen på over 35 per 100.000 fra i fjor vinter. Tallene antyder at land med høy vaksinedekning neppe vil se store økninger i antall alvorlig syke fra delta. Ifølge det britiske helsedepartementet har snart 75 prosent av alle voksne – inkludert 95 prosent av de som er 80 år eller eldre – nå fått minst en vaksinedose.

De nordiske aksjemarkedene (VINX Index) endte opp +2,5 (i NOK) i juni. Som i Europa for øvrig, var det også helsesektoren som samlet sett steg mest (+8% i NOK) i Norden, i hovedsak drevet av sterk kursutvikling i Novo Nordisk (+10% i NOK). Svakeste sektor i juni var syklisk konsum (-4% i NOK) som endte ned grunnet negativ kursutvikling i både Evolution AB (-15% i NOK) og Hennes & Mauritz (-4% i NOK).

Det norske aksjemarkedet

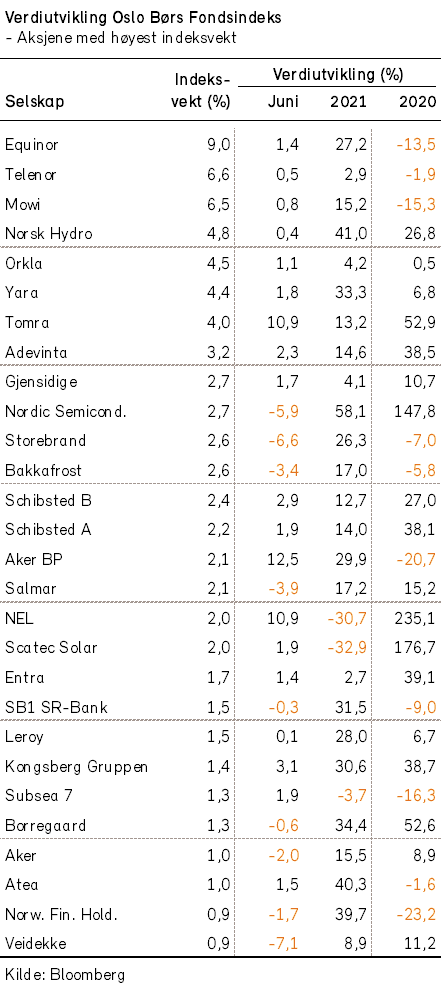

Fondsindeksen på Oslo Børs steg med 1,3% i juni. 36 av indeksens 68 selskaper hadde positiv utvikling i måneden. Hittil i år har fondsindeksen på Oslo Børs steget med hele 14,6%.

Flere shippingselskaper fortsatte den kraftige kursoppgangen i juni; MPC Container Ships (+63%), Golden Ocean (+17%) og Frontline (+8%). Enkelte oljeselskaper utmerket seg også med sterk kursoppgang i måneden; DNO (+14%) og Aker BP (+12%).

Selskaper innen detaljhandel utmerket seg med spesielt svak utvikling i måneden; XXL (-16%), Kid (-10%) og Europris (-4%). Også enkelte IT-selskaper hadde en svak utvikling i juni; Kitron (-9%), Nordic Semiconductor (-6%) og Bouvet (-5%).

Det norske høyrentemarkedet

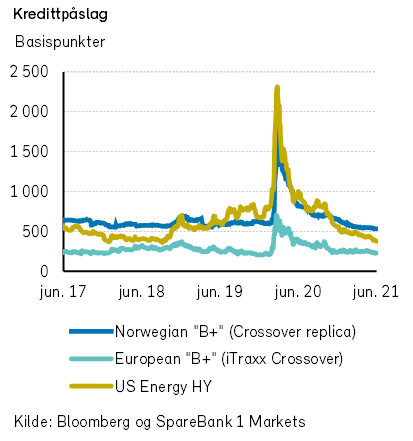

Den positive stemningen i høyrentemarkedet fortsatte i juni. Sparebank 1 Markets norske Xover-indeks falt med 12 basispunkter, til 535 bp. For et fond med kredittdurasjon på to år skulle det i prinsippet gi en månedsavkastning på ca. 0,7%. Hittil i år er norske høyrentefond opp i overkant av 6,5%, mens DNBs syklisk tunge høyrenteindeks har steget noe mer (+7%). Forskjellen i kredittpåslag mellom Norge og Europa er relativt stabil (~310 bp).

Som i de foregående månedene var det syklisk virksomhet som dro avkastningen i juni. Spesielt oljeprodusentene og shipping var positive bidragsytere. Oljeprisen har steget 55 dollar siden bunnen i mars 2020, og har sammen med skattepakken fra norske myndigheter gitt økt aktivitet og kontantstrøm. Dette kommer selvfølgelig obligasjonseierne til gode. Kaoset i containermarkedet fortsatte i juni, med stadig nye toppnoteringer for relevante indekser. Begrenset tilbudsside, blant annet på grunn av kø i kinesiske havner, og sterk etterspørsel i kjølvannet av pandemien gjør at markedet er i ubalanse. Skipseierne er den store vinneren – på dagens rater tilbakebetales flåten svært raskt.

Det nordiske primærmarkedet var aktivt, med et emisjonsvolum på NOK 20 mrd. Så langt i år har nordiske selskaper hentet NOK 100 mrd., ca. 20 milliarder mer enn forrige toppnotering (2018). Det norske markedet har emittert ca. 40 av disse 100 milliardene. Blant selskapene som finansierte seg var Kentech, et konsulentselskap og oljeprodusenten Lime Petroleum. Mange fond har mandater som ikke tillater oljeeksponering, og flere banker har redusert utlån til sektoren. Dermed åpner det seg attraktive muligheter for pragmatiske investorer. Låneavtalene er ofte svært gode og kredittpåslaget høyere enn risikoen tilsynelatende skulle tilsi.

Vi nærmer oss historisk lave nivåer på kredittpåslag, og forventer derfor at utviklingen flater noe ut. Oppside finnes i den store avstanden til det europeiske høyrentemarkedet, og vi utelukker ikke at dette gapet tettes etter hvert som det norske høyrentemarkedet blir mer diversifisert (mindre syklisk, mer teknologi/software). Dette kan åpne for ytterligere kursstigning i Norge. Primærmarkedet vil antageligvis overgå rekorden fra 2018 så lenge det makroøkonomiske bakteppet forblir godt.

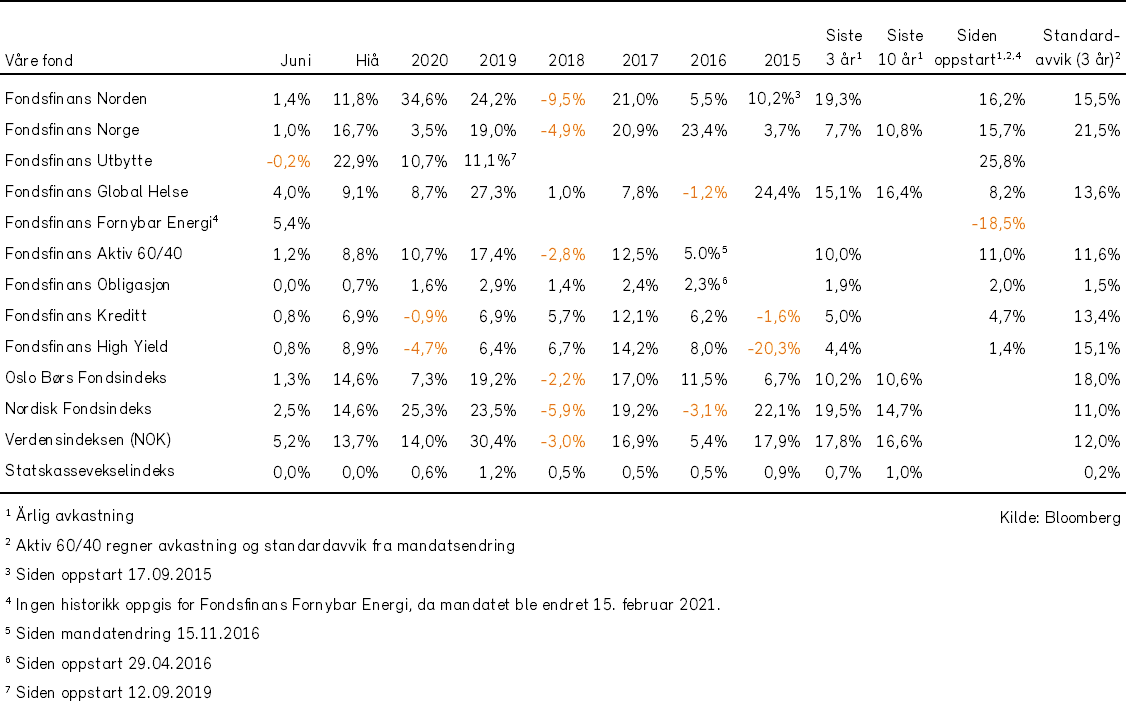

Historisk utvikling for våre fond