De fleste aksje- og kredittmarkeder opplevde positiv avkastning i juni. Den globale resesjonen er nå trolig tilbakelagt. Etter at den økonomiske aktiviteten kollapset i andre kvartal, ligger det an til vekst i tredje kvartal. Det er imidlertid fortsatt stor usikkerhet om utviklingen fremover. Spredningen av koronaviruset skjøt fart i noen av verdens mest folkerike land i juni, og gjenåpningen av samfunnet har i flere land vist seg vanskelig.

Markedsrapport juni 2020

Publisert 07.07.2020

Konjunkturer og råvarer

Først den positive nyheten: Den globale resesjonen er nå trolig tilbakelagt. Etter at den økonomiske aktiviteten kollapset i andre kvartal, ligger det an til vekst i tredje kvartal.

Deretter den dårlige: At resesjonen er slutt betyr ikke at situasjonen er hverken særlig god eller bedre enn ventet, bare at man er forbi det verste. Selv om resesjonen er tilbakelagt, er man fortsatt i en konjunkturnedgang.

Sjeføkonom i verdensbanken, Carmen Reinhart, sa i juni at det er en reell fare for at man forveksler oppsving med gjeninnhenting. Ekte gjeninnhenting betyr at man er minst like velstående som før krisen begynte, og Reinhart tror man er et langt stykke unna det.

At den økonomiske aktiviteten er i ferd med å ta seg opp, skyldes hovedsakelig at koronarestriksjonene er blitt lettet mange steder. Antallet nye smittede i verden per dag er imidlertid fortsatt stigende, drevet av USA og BRIC-landene utenom Kina. Det peker i retning av at restriksjoner må opprettholdes en god stund til.

Fortsatte restriksjoner kombinert med at inntektsbortfallene i betydelig grad erstattes av økt gjeld, tilsier at det er liten sannsynlighet for at aktiviteten kommer raskt tilbake til gamle nivåer.

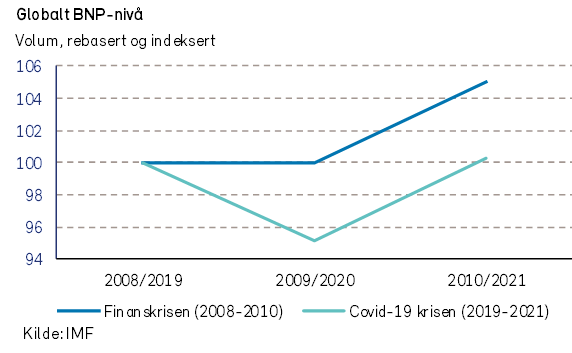

Det internasjonale pengefondet (IMF) la i juni frem prognoser som var kraftig nedjustert fra april. IMF venter nå at den globale veksten i år vil bli -4,9%, mot -3,0% i april. Selv om april-prognosene fremstod som noe optimistiske – slik vi skrev for to måneder siden – levner nedjusteringen liten tvil om at korona-resesjonen er klart verre enn finanskrisen for et drøyt tiår siden.

De globale innkjøpssjefindeksene (PMI) har steget kraftig fra rekordlave nivåer i april, men indikerer like fullt negativ økonomisk vekst, eller i beste fall nullvekst, fra et svært lavt nivå. De vil trolig stige videre de kommende månedene.

I USA ble arbeidsledigheten for juni målt til 11,1%, som er klart høyere enn under finanskrisen. I Eurosonen har ledigheten knapt steget, men det er et glansbilde som nok skyldes mer aktiv bruk av permitteringer og lønnstilskudd.

Forhåpentligvis klarer man å unngå for mange konkurser, slik at folk kan komme tilbake i jobb.

Med det svake økonomiske bakteppet er det kanskje noe overraskende at kapitalmarkedene har vist en såpass sterk utvikling de siste tre månedene. Det ser ut til at markedene antar at man til slutt vil seire i kampen mot COVID-19, og at de kraftige stimulansetiltakene fra myndighetene vil være tilstrekkelig til at man kan se gjennom dagens svake økonomiske tider. Nullrente kombinert med kraftfulle likviditets- og finanspolitiske tiltak bidrar utvilsomt til å bedre de realøkonomiske utsiktene, og til å gi investorer appetitt på risikofylte investeringer.

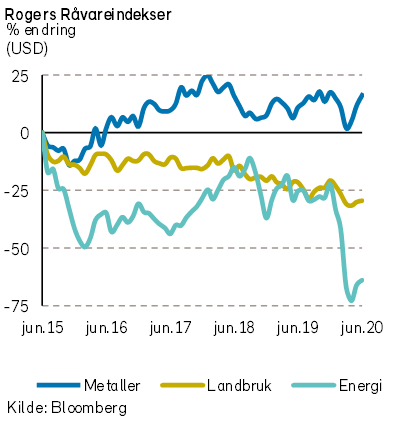

Rogers råvareindeks steg med nærmere 4% i juni måned, men er fortsatt ned -26% så langt i år, målt i USD. I forrige måned steg alle tre underindekser i verdi, med energi som den største positive bidragsyteren.

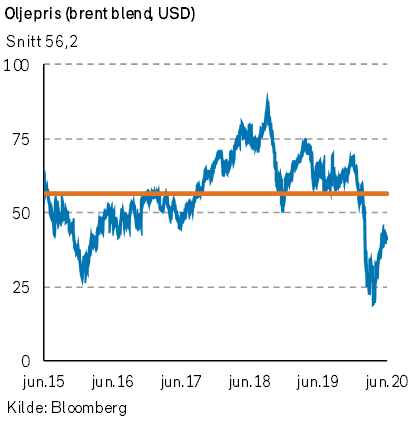

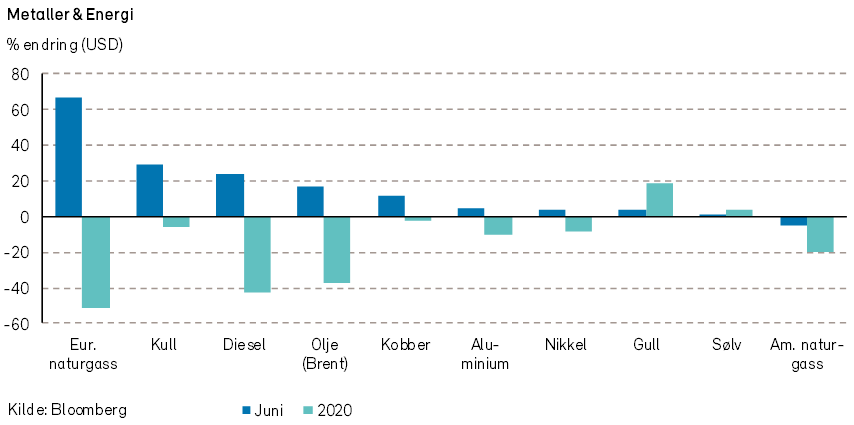

Rogers energiindeks steg med over 6%, målt i USD. Indeksen er fortsatt ned over 50% siden årsskiftet. Brentoljen steg rundt 16% og endte på 41,2 USD/fat, mens WTI-oljeprisen steg nærmere -11% og endte måneden på 39,3 USD/fat. Naturgassprisene i USA falt -5%. Raffinerimarginene bedret seg noe i juni. Prisene på bensin, diesel og fyringsolje steg med mellom 17% og 24%.

I en analyse DNB har gjort, basert på data fra Apple, ser man en klar trend i at privatbilisme øker på bekostning av offentlig transport, både i Europa og USA. Tall fra Kina viser at innenlandsflygning nå begynner å ta seg opp. Internasjonale flygninger er derimot fortsatt mer eller mindre fraværende. Med økt transport så har vi sett at etterspørselen etter raffinerte produkter har tatt seg kraftig opp både i Kina og USA. For Kina ryktes det nå at oljeetterspørselen er tilbake på førkrise nivåer.

I starten av juni ble OPEC+ landene enige om å utvide kuttavtalen til å gjelde ut juli. Dette betyr at man også i juli vil holde nærmere 10 millioner fat per dag med olje borte fra markedene. Deretter vil man trappe ned kuttene fram mot april 2022.

I en analyse fra WoodMac, gjengitt av DNB, kommer det fram at med en oljepris på 40 USD så vil det bortfalle nærmere 6 millioner fat med oljeproduksjon per dag fra land utenfor OPEC og USA i 2025.

Samme analyse viser at selv med en oljepris på 70 usd per fat så vil oljeproduksjonen fra land utenfor OPEC og USA falle.

I USA fortsetter antall aktive borerigger å falle, mens antall aktive lag som jobber med ferdigstillelse av brønner har begynt å øke noe, riktignok fra svært lave nivåer. Conoco Philips har varslet at de vil starte å reversere noe av de frivillige kuttene i produksjonen i løpet av juli måned.

Siste tall fra Platts viser at lagerbyggingen av olje og petroleumsprodukter globalt nå har begynt å falle etter en kraftig økning de siste månedene.

Rogers metallindeks steg med rundt 4% i juni, målt i USD. Indeksen er ned -1% fra årsskiftet. Kobberprisene hadde den sterkeste utviklingen i juni med en prisoppgang på 12%, målt i USD. Både tinn og bly så også en sterk prisutvikling i juni. Platinaprisene var de eneste som hadde en negativ utvikling i forrige måned.

Rogers jordbruksindeks steg med 1% i juni, målt i USD. Jordbruksindeksen er ned -11% så langt i år. Eksportprisene på fersk laks falt over-8% i juni og er fortsatt -21% lavere enn ved årets start.

Renter, inflasjon og valuta

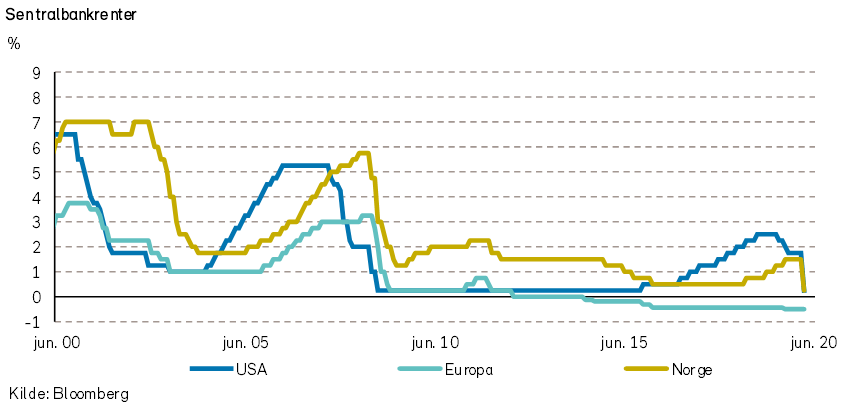

Internasjonale pengemarkedsrenter tenderte ytterligere noe ned i juni, spesielt i Eurosonen og Sverige. Den europeiske sentralbanken varslet i begynnelsen av juni en økning i rammen for verdipapirkjøpsprogrammet på 600 milliarder euro. Markedet priser inn at innskuddsrenten i løpet av de nærmeste månedene vil bli noe redusert fra dagens nivå på -0,5%.

Den svenske Riksbanken varslet den 1. juli at den vil øke rammen for sine verdipapirkjøp med 200 milliarder kroner, inkludert kjøp av selskapsobligasjoner for 10 milliarder fra september.

Ifølge Riksbanken vil svensk BNP falle med 4,5% i år. Det indikerer at svensk økonomi vil klare seg bedre enn mange andre europeiske land. Slik sett har svenske myndigheters korona-strategi, hvor man har unngått å stenge ned hele økonomien, fungert.

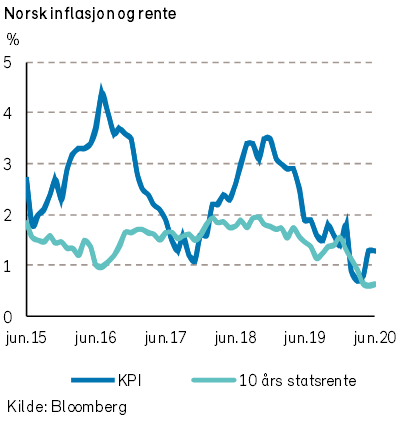

I Norge steg pengemarkedsrenten noe i juni (til 0,36%). Norges Bank oppjusterte sine prognoser for den økonomiske aktiviteten, og varslet at renten kan bli satt opp noe tidligere enn indikert i mai. Markedet priser nå inn en renteoppgang på 0,5%-poeng innen utgangen av 2023.

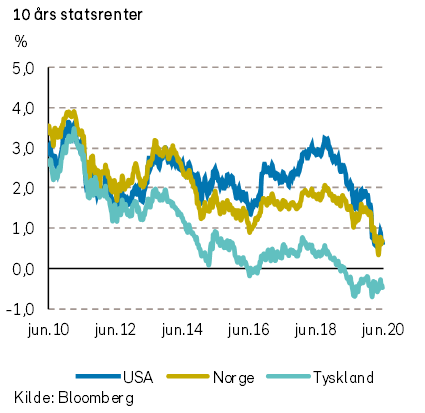

Lange statsrenter holdt seg stabile i juni, på lave nivåer, etter at de i mars og april falt kraftig som følge av rentekutt, økte kvantitative lettelser og utsikter til lavere inflasjon.

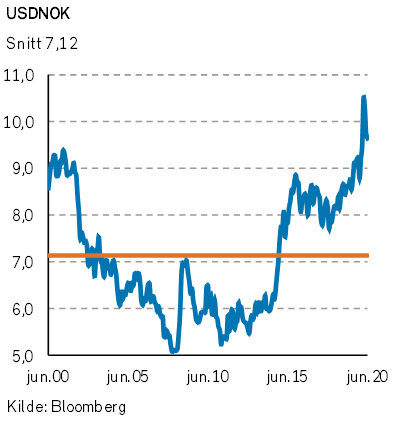

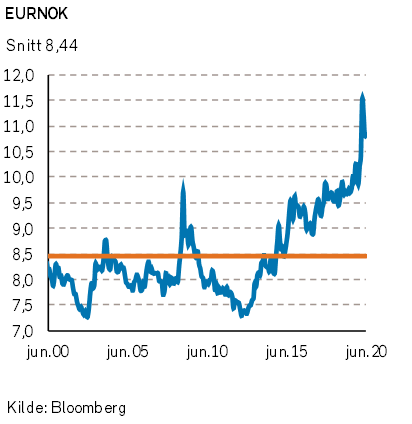

På valutafronten styrket euroen seg noe mot dollar, blant annet som følge av at ECBs nye tiltak tolkes positivt. Den norske kronen var relativt stabil, på tross av økt oljepris.

Geopolitiske forhold

Spredningen av koronaviruset skjøt fart i noen av verdens mest folkerike land i juni. Verdens helseorganisasjon (WTO) har registrert mer enn ti millioner smittetilfeller og mer enn 500.000 døde.

Gjenåpning av samfunnet har i flere land vist seg vanskelig. I USA er det registrert rekordmange nye tilfeller av COVID-19 i Florida, Texas og Arizona i juni. Storbritannia makter ikke å åpne skolene igjen som planlagt. I Sør-Korea er skolene stengt ned igjen etter nye smitteutbrudd.

Etter åtte uker uten nye smittetilfeller gikk Beijing inn i krigsmodus i juni for å bekjempe et virusutbrudd på et lokalt marked. Kinesiske myndigheter har nå begynt massetesting, og alle Wuhans ti millioner innbyggere har nå blitt testet for COVID-19. Kun 300 fikk påvist smitte.

Det kinesiske kommunistpartiet viste seg handlekraftig på flere arenaer i juni, i tråd med landets stormaktambisjoner. Det kinesiske satellittnavigasjonssystemet Beidou ble ferdigstilt i juni, og er nå et globalt alternativ til det amerikanske GPS-, det europeiske Galileo- og det russiske GLONASS-systemet.

I begynnelsen av juli benyttet kinesiske styresmakter den nye sikkerhetsloven til å arrestere 200 og feste grepet om Hong Kong.

For første gang på 45 år førte trefninger mellom Kina og India til døde soldater på grensen mellom de to landene. 20 indiske soldater fikk bøte med livet, tross meldinger om at landene jobber for å finne en fredelig løsning.

Israel tok skritt i retning av annektering av deler av Vestbredden i juni. Palestinske selvstyremyndigheter har truet med å løsrive seg helt fra Israel og erklære uavhengighet. Om israelske og palestinske trusler blir virkelighet kan det brygge opp til direkte væpnet konflikt mellom flere land i Midtøsten.

I Libya har tyrkisk-støttede regjeringsstyrker drevet general Haftar tilbake mot Sirte i løpet av juni. Egypt truer med å gripe inn for å forhindre at tyrkisk milits inntar den viktige havnebyen Sirte, og har tilsynelatende støtte av Russland. Konflikten kan påvirke oljeproduksjonen, samt gjøre en fred i Syria vanskeligere, der Russland og Tyrkia også står på ulike sider.

I Europa kan det se ut til at medlemslandene i EU har kommet noe nærmere hverandre i juni for å finne løsninger på de økonomiske utfordringene i kjølvannet av pandemien. Tyskland overtar formannskapet i EU per 1. juli og vil prioritere å styrke økonomien i unionen, samtidig som Angela Merkel ser ut til å ville åpne for fellesfinansiert EU-gjeld, for aller første gang.

Kampen mot koronaviruset er ikke vunnet, men går over i en ny fase der verdenshandelen og verdensøkonomien kanskje kan få bedre vilkår. Samtidig vokser Kina stadig tydeligere frem som en geopolitisk stormakt. Kina utfordrer den etablerte maktbalansen i verden mens regjeringene i avanserte vestlige økonomier er opptatt med innenrikspolitiske problemstillinger.

Norsk økonomi

På hovedstyremøtet i Norges Bank den 17. juni ble det fattet vedtak om å holde den norske styringsrenten uendret på 0%. Dette var i tråd med makroøkonomenes forventninger.

I pressemeldingen ble det fremholdt at slik som Norges Bank nå vurderer utsiktene og risikobildet, vil styringsrenten mest sannsynlig bli liggende på dagens nivå en god stund fremover.

I «Pengepolitisk rapport» nr. 2/2020 ga Norges Bank følgende begrunnelse for det lave rentenivået: «Koronapandemien har ført til et kraftig tilbakeslag for norsk økonomi. Lave renter bidrar til å dempe tilbakeslaget. Det reduserer faren for mer langvarige

konsekvenser for produksjon og sysselsetting. Siden rentemøtet i mai har aktiviteten tatt seg raskere opp enn ventet, men det er fortsatt stor usikkerhet om utviklingen fremover.»

Norges Bank advarer imidlertid om at det lave rentenivået kan føre til at finansielle ubalanser bygger seg opp.

Internasjonale aksjemarkeder

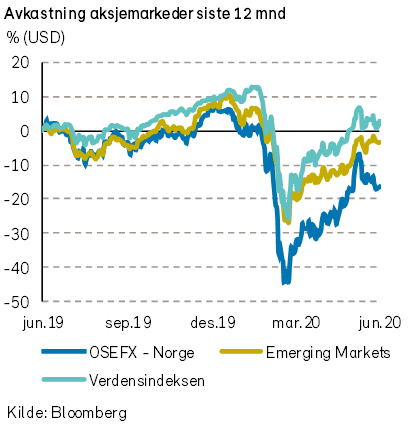

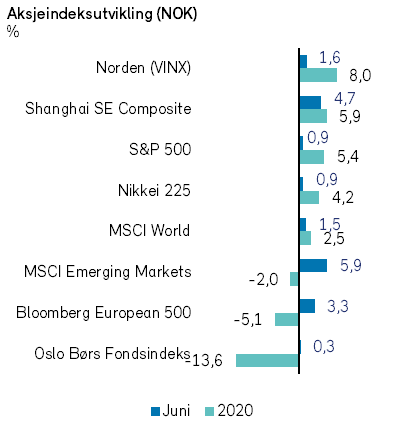

I juni steg verdensindeksen (MSCI World Index) +1,7% målt i NOK (+2,6% i USD). Hittil i år er det brede aksjemarkedet ned -5,8 målt i USD, men faktisk opp +3,5% målt i NOK. Vi har vært gjennom et første halvår med store kurssvingninger og turbulent stemning på verdens børser. Juni måned var således relativt rolig sett fra et avkastningsperspektiv. Det er positivt at vi i Asia og den vestlige verden observerer mange land som nå fjerner de kraftigste restriksjonene innført som følge av COVID-19. Samtidig poengteres det at en for tidlig «normalisering» av samfunnet, vil kunne øke sannsynligheten for en ny smittebølge. Vi registrerer allerede nå at enkelte områder i USA og Kina har måttet gjeninnføre begrensende tiltak som følge av nettopp oppblomstringen av ny smitte.

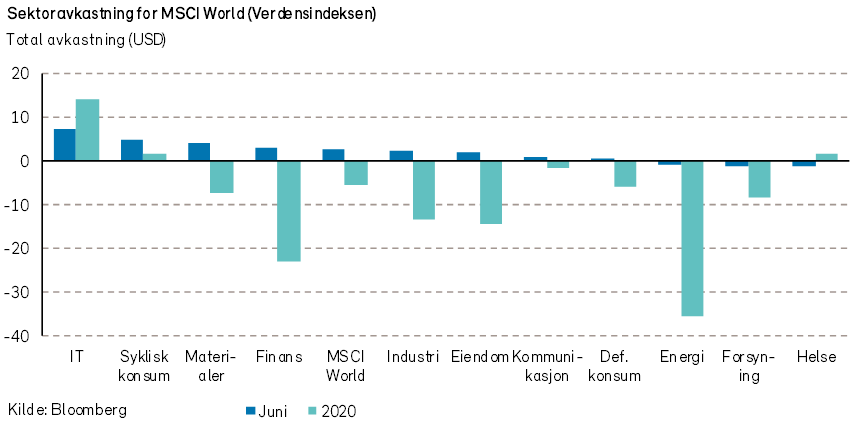

I juni var det teknologiaksjene (+7,2% i USD) som samlet sett steg mest i verdensindeksen. Svakest var helsesektoren som endte ned -1,3% i USD. For første halvår i 2020 er det nettopp teknologi som har gjort det best (+14% i USD). Sektoren synes mindre negativt påvirket av situasjonen rundt COVID-19 enn andre. Nest beste sektorer hittil i år er helse og forbruksvarer, begge opp +1.4% i USD. Bilprodusenten Tesla fortsatte å stige i juni (+29% i USD), og var ved månedsskiftet verdens mest verdifulle bilselskap. Aksjen er hyppig diskutert blant investorer og i media. Selskapet samler inn store mengder brukerdata fra alle sine biler, og denne dataen vil, i utviklingen av fremtidens autonome kjøretøy, kunne bli meget verdifull. Vi mener derfor aksjen dels bør vurderes som en teknologiaksje fremfor en ren bilprodusent.

I aksjemarkedet observerer vi nå et ganske tydelig skille blant investorene. Den ene delen venter en kraftig, men relativt kortvarig, økonomisk tilbakegang som følge av COVID-19. Det vises til at støtteordningene, initiert av myndigheter og sentralbanker verden over, vil redusere arbeidsledigheten og bidra til at økonomien raskt kommer på fote. Den andre gruppen er mer varsom. De frykter en lengre økonomisk nedtur, og at den økte arbeidsledigheten vil kunne etablere seg på et høyere nivå. Vi tror denne polariseringen blant markedsaktørene vil bidra til høy kursvolatilitet også i andre halvår av 2020.

Den amerikanske S&P 500-indeksen var opp +2,0% i USD (+1,0% i NOK) i juni. Som for verdensindeksen var det teknologisektoren (+7,1% i USD) som steg mest. Sektoren vekter klart mest i indeksen, og hadde dermed det største positive bidraget til avkastningen. Svakest var aksjene innen forsyning (-4,7% i USD), mens det var aksjene innen helse (-2,4% i USD) som hadde det største negative bidraget i juni. Av enkeltaksjer var det tech-gigantene Apple (+15% i USD), Microsoft (+11% i USD) og Amazon (+13% i USD) som hadde største positive bidrag til S&P 500-indeksen. Største negative bidrag kom fra legemiddelselskapet Pfizer (-14% i USD). Aksjen falt som følge av et mislykket klinisk forsøk innen brystkreft med legemiddelet Ibrance.

I juni steg STOXX Europe 600-indeksen +2.2% i EUR (+2.5% i NOK). På sektornivå var det finans som gjorde det best (+7% i EUR), mens helse var eneste sektor med samlet sett negativ avkastning (-1% i EUR). Største positive enkeltbidrag kom fra det nederlandske teknologiselskapet ASML Holding (+12% i EUR), mens største negative bidrag kom fra tyske Wirecard (-98% i EUR). Sistnevnte aksje falt som en stein da det ble kjent at 2 milliarder dollar, eller nesten 20 milliarder kroner, har blitt borte fra balansen. Dette førte til at bankene som har lånt midler til selskapet, truet med å trekke finansieringen. I tillegg ble konsernsjefen, Markus Braun, arrestert dagen etter han besluttet å gå av etter 20 år i selskapet.

De nordiske aksjemarkedene (VINX Index) steg +1,6% (i NOK) i juni. Største positive bidrag kom fra den tungtveiende industrisektoren (+5,9% i NOK). Som for de andre regionene, var helsesektoren svak også i norden (-2,2% i NOK). Helseaksjene bidro dermed mest negativt til avkastningen i indeksen for måneden.

Av enkeltselskaper var det danske DSV Panalpina som bidro mest positivt. Transport og logistikkselskapet var opp +15% (i NOK), og aksjen har nesten doblet seg i verdi siden bunnen i mars. Aksjen steg videre i juni etter at konsernsjefen oppdaterte markedet med bedre tall for andre kvartal i år enn analytikerne ventet. Svakest var de danske helseaksjene Coloplast (-8% i NOK) og Novo Nordisk (-1,2% i NOK). Begge aksjene har hittil i år gjort det bedre enn markedet, men gikk altså noe tilbake i juni.

Det norske aksjemarkedet

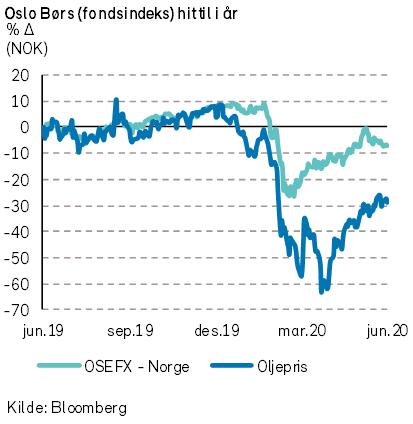

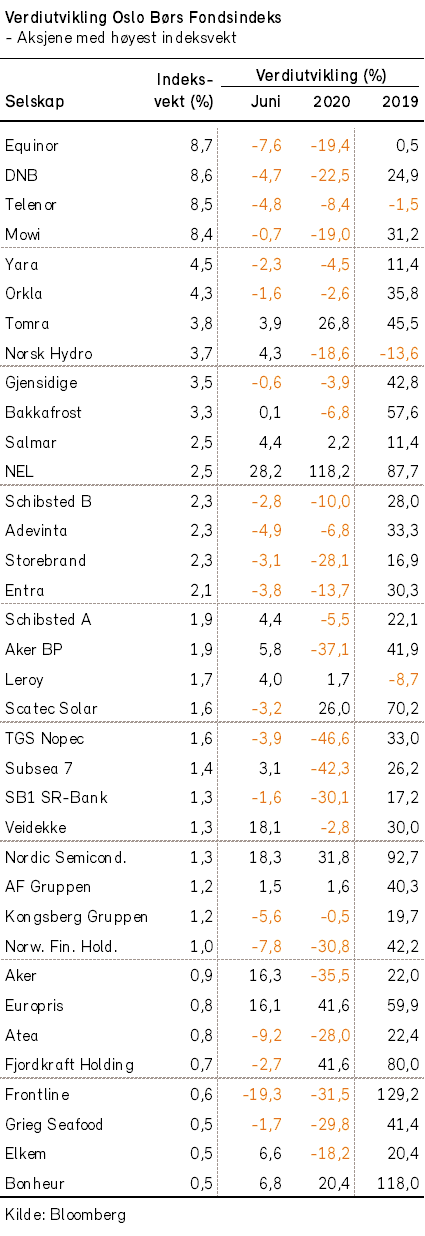

Fondsindeksen på Oslo Børs steg med +0,3% i juni. Aksjer innen syklisk konsum hadde den sterkeste utviklingen (+12%) i måneden.

Flere selskaper innen sektoren varslet om gode resultater i løpet av måneden og ble belønnet med kraftig kursoppgang; XXL (+25%), Kid (+17%) og Europris (+13%). Aksjer i eiendomssektoren hadde den svakeste utviklingen i juni (-6%).

I løpet av måneden signerte Veidekke en avtale om salg av eiendomsvirksomheten i Norge og Sverige basert på en selskapsverdi på 8,75 milliarder kroner. Transaksjonen muliggjør store ekstraordinære utbytter og et rendyrket fokus på entreprenørvirksomheten.

Nyheten bidro til en aksjekursoppgang på 17% for Veidekke i løpet av måneden.

Størst positivt indeksbidrag i juni kom fra; NEL (+26%), Norsk Hydro (+8%) og Aker BP (+12%). Størst negativt indeksbidrag i måneden kom fra tungvekterne Telenor (-5%), DNB (-4%) og Equinor (-3%).

I første halvår falt fondsindeksen på Oslo Børs med -13,6%. Til sammenligning steg verdensindeksen MSCI World med 3,5% (målt i NOK) i samme periode. Mindreavkastningen til det norske markedet i første halvår skyldes i stor grad sektoreksponering. Det norske aksjemarkedet har relativt stor eksponering mot sektorene med lavest avkastning hittil i år (energi og finans), og lav eksponering mot sektorene med høyest avkastning hittil i år (IT og helse).

Det norske høyrentemarkedet

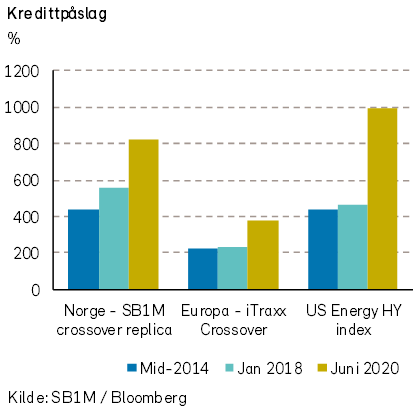

For investorene i det norske høyrentemarkedet ble juni en ny god måned, avkastningmessig sett. Norske og internasjonale kredittpåslag falt videre, men er fortsatt høyere enn normalt. Det kan derfor godt tenkes at høyrentemarkedet vil fortsette å stige fremover.

De markedsmesssige kredittpåslagene i Norge falt i juni med 186 punkter til 824, ifølge SB1Ms indeks. I Europa falt kredittpåslagene med 47 punkter, til 382, ifølge Itraxx Crossover-indeksen. Indeksen for US High Yield Energy viste et fall i kredittpåslaget på 29 punkter, til 998. At Federal Reserve annonserte at den nå vil begynne å kjøpe selskapsobligasjoner, som tidligere lovet, var positivt for høyrentemarkedet.

Selv om den globale resesjonen svekker mange bedrifters gjeldsbetjeningsevne, er det liten tvil om at kursene i mars falt mye mer enn hva fundamentale faktorer skulle tilsi. Det skyldtes trolig at det var en likviditetskrise i markedet.

Etter vårt syn tilsier dagens høye kredittpåslag at høyrentefond fremover vil kunne gi god avkastning selv om noen selskaper vil havne i restrukturering.

Dersom kredittpåslagene faller med to prosentpoeng, vil fondenes avkastning kunne øke med anslagsvis fire prosentpoeng. I tillegg vil man få en løpende kupongavkastning på ca seks prosent. Vi blir ikke overrasket om dette skjer allerede i løpet av de kommende tolv månedene.

I det norske markedet var det i juni en ny solid oppgang for høyrenteobligasjoner utstedt av oljeselskaper. En ny oppgang i oljeprisen, kombinert med nye skatteregler for selskapene på norsk sokkel, bidro til det. Det var også oppgang for selskaper innen industri, shipping og transport.

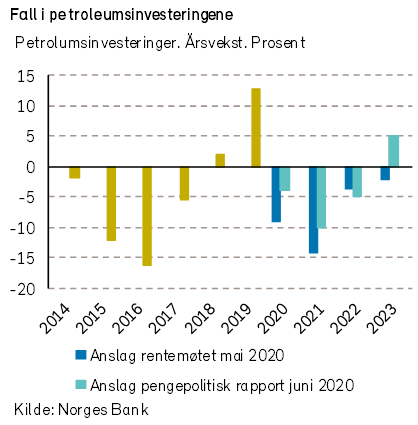

For oljeserviceselskapene var imidlertid utviklingen fortsatt svak, noe som henger sammen med at oljeselskapene har kuttet kraftig i sine investeringsbudsjetter. De nye skattereglene vil utvilsomt bidra til bedre utsikter for investeringsaktiviteten på norsk sokkel, og kan gi positive effekter for høyrentepapirene i sektoren.

Norges Bank oppjusterte i juni sine prognoser for petroleumsinvesteringene relativt kraftig, men det ligger fortsatt an til nedgang både i år og neste år. Det store spørsmålet er om de svake utsiktene allerede er priset inn i obligasjonskursene. Når både Floatel og Dof Subsea-obligasjonene omsettes til bare 12-13% av pålydende, skal det ikke så mye til før kursene stiger.

Sviktende inntekter og kommende brudd på eksisterende låneavtaler førte til at det i juni ble gjennomført endringer i låneavtaler for en lang rekke selskaper. Dette var tilfelle for blant annet oljeselskapet OKEA og tre containershipping-selskaper, hvor obligasjonseierne har pant i selskapenes eiendeler. Løsningene ble såpass gode for obligasjonseierne at obligasjonskursene stort sett steg da avtalene kom på plass. Dette føyer seg inn i et kjent mønster, hvor høy usikkerhet i forkant av en restrukturering fører til lave kurser, påfulgt av kursoppgang så snart resultatet foreligger.

Generelt sett er det i disse restruktureringene slik at aksjonærene må komme med ny egenkapital, mens obligasjonseierne utsetter avdrag og rentebetalinger. Til gjengjeld får obligasjonseierne gjerne økt rentekupong og høyere forfallskurs, slik at avkastningen faktisk blir bedre enn den ellers hadde blitt, forutsatt at selskapene klarer seg gjennom krisen.

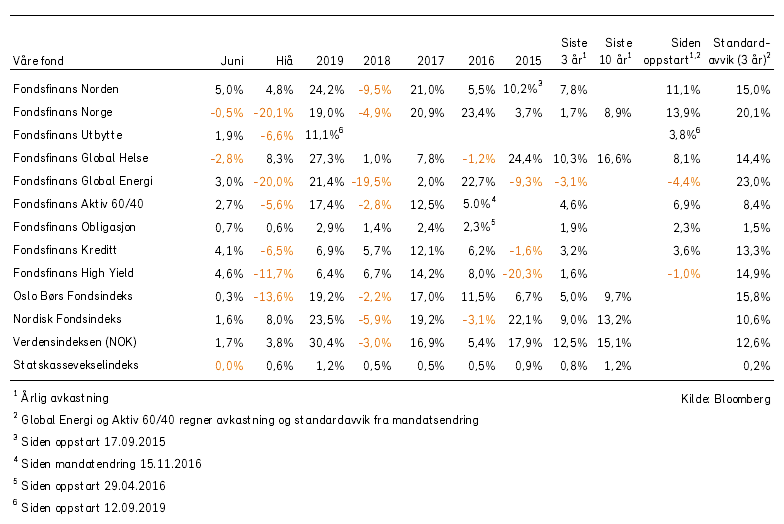

Historisk utvikling for våre fond

Forvalterkommentar og fullstendig historikk finner du i PDF versjonen av markedsrapporten