Porteføljeforvalter Tor Thorsen i Fondsfinans Kapitalforvaltning mener det er like lønnsomt å bygge fornybart som fossilt. Men i et stramt oljemarked er favorittene på Oslo Børs fremdeles fossile.

Fondsfinans Global Energi satser på utbyggere

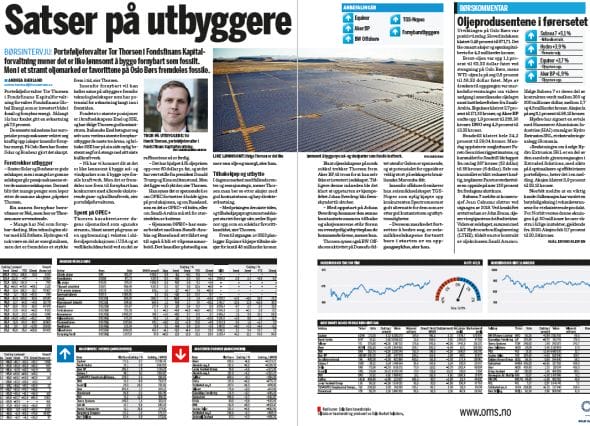

Publisert 24.09.2019Porteføljeforvalter Tor Thorsen i Fondsfinans Kapitalforvaltning forvalter Fondsfinans Global Energi som er investert både i fossil og fornybar energi. Så langt i år har fondet gitt en avkastning på 7,5 prosent.

De seneste månedene har europeiske pensjonskasser vektet seg kraftig opp i aksjer innenfor fornybar energi. På Oslo Børs har Scatec Solar og Bonheur gjort det skarpt.

Foretrekker utbyggere

– Scatec Solar og Bonheur er gode selskaper, men i mangel av grønne selskaper går pensjonskassene etter de samme selskapene. Dermed blir det mange penger som løper etter de samme aksjene, påpeker Thorsen.

En annen fornybar børsvinner er Nel, men her er Thorsen mer avventende.

– Mange har Nel som fornybar- darling. Men teknologien sliter med å få fotfeste. Hydrogen vil nok være en del av energimiksen, men det er fremdeles et stykke frem i tid, sier Thorsen.

Innenfor fornybart vil han heller satse på utbyggere fremfor teknologiselskaper som har potensial for avkastning langt inn i fremtiden.

Fondets to største posisjoner er i kraftselskapene Enel og SSE, og har ifølge Thorsen god kontantstrøm. Italienske Enel betegner seg selv som verdens største fornybarutbygger de neste tre årene, og britiske SSE har på sin side nylig bestemt seg for å stenge ned sitt siste kullkraftverk.

– Nå har vi kommet dit at det er like lønnsomt å bygge sol- og vindparker som å bygge nye fossile kraftverk. Men det er fremdeles noe frem til fornybart kan konkurrere med allerede eksisterende gass- og kullkraftverk, sier porteføljeforvalteren.

Spent på OPEC+

Thorsen karakteriserer dagens oljemarked som «ganske stramt», blant annet på grunn av en oppbremsing i veksten i skiferoljeproduksjonen i USA og at vedlikeholdsarbeid ved en del av raffineriene nå er ferdig.

– Det har hjulpet å få oljeprisen opp over 60 dollar pr. fat, og at det har vært stille fra president Donald Trump og Kina en liten stund. Men det ligger en frykt der, sier Thorsen. Han synes det er spennende å se om OPEC fortsetter å holde igjen på produksjonen, og om Russland, som en del av OPEC+ vil bidra, eller om Saudi-Arabia må stå for størstedelen av kuttene.

– Gjennom OPEC+ har samarbeidet mellom Saudi-Arabia og Russland utviklet seg til også å bli et våpensamarbeid. Det handler plutselig om mer enn olje og energi, sier han.

Tilbakekjøp og utbytte

I dagens marked med fallende renter og resesjonstegn, mener Thorsen man bør se etter aksjer med god kontantstrøm og høy direkteavkastning.

– Med prisingen den siste tiden, og tilbakekjøpsprogrammet selskapet startet forrige uke, seiler Equinor opp som en soleklar favorittkandidat, sier Thorsen.

Frem til utgangen av 2022 planlegger Equinor å kjøpe tilbake aksjer for inntil 45 milliarder kroner.

Blant oljeselskapene på norsk sokkel trekker Thorsen frem Aker BP, til tross for at han selv ikke er investert i selskapet. Tidligere denne måneden ble det klart at oppstarten av kjempefeltet Johan Sverdrup blir fremskyndet til oktober.

– Med oppstart på Johan Sverdrup kommer den sunne kontantstrømmen tilbake og aksjonærene står foran en eventyrlig utbytteplan de kommende årene, mener han. Thorsen synes også BW Offshores aktivitet på Dussafu-feltet utenfor Gabon er spennende, og at potensialet for oppside er veldig stort på selskapets brasilianske Maromba-felt.

Innenfor offshore fremhever han seismikkselskapet TGSNopec som nylig kjøpte opp konkurrenten Spectrum som et godt alternativ for dem som ser etter god kontantstrøm og utbyttemuligheter.

– Dersom markedet fortsetter å bedre seg, er seismikkselskapene fortsatt bare i starten av en oppgangssyklus, sier han

Artikkelen sto opprinnelig på trykk i Finansavisen 11. september 2019.

Les som PDF: